炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:珊

A股IPO三战三败后,珠宝连锁店周六福向港交所发起冲击。2024年6月27日,周六福提交港交所IPO申请,中金公司、中信建投国际为联席保荐人。这一次,周六福能成功如愿登陆资本市场吗?但是通过公司招股书,我们发现,周六福还存在以下几方面问题,既有昔日被问询的老问题,又有暴露出的新问题:

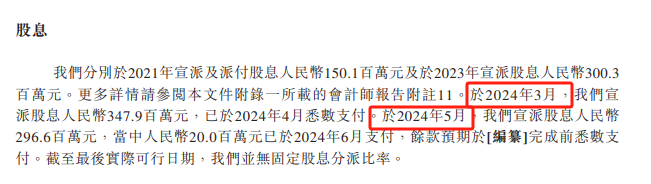

(1)港股IPO前夕大手笔分红,派息规模和频率均远超以往,超90%进李伟柱兄弟口袋。据公司招股书,2024年3月、5月,周六福分别宣派股息3.48亿元、2.97亿元,合计6.45亿元。李伟柱、李伟蓬兄弟二人直接间接持有周六福93.69%的股份,也就是说,本次突击派息超90%分红款都进入了兄弟二人口袋,李伟柱兄弟将分得约6.04亿元。

(2)在经营上面,周六福过半收入依靠加盟商,2023年毛利率大幅下滑。截至2023年12月31日,周六福拥有95家自营店及4288家加盟店,加盟门店占比约98%。除此之外,在金价大幅攀升的背景下,周六福毛利率却出现了大幅度下挫,由2022年的38.7%下降至2023年的26.2%,下降了12.5个百分点。

除了销售依赖加盟商外,周六福旗下所有产品的生产均依赖于外部加工商。将产品生产全部委外加工,若委外加工商未能交付、或未能按时交付公司订购的产品,可能会对其按时完成生产计划以及保持充足库存的能力产生重大不利影响。

A股IPO三战三败后转战港交所 港股IPO前夕再现大手笔分红、李氏兄弟再入账6亿

周大福、周大生、周生生、周六福到底是什么关系?有不少消费者表示傻傻分不清楚。在这4家周姓珠宝店里面,真正“姓周”仅有3家,分别为成立于1929年的周大福、成立于1934年的周生生及成立于1999年的周大生,而我们这次文章的主角——周六福的创始人实则是来自潮汕的李姓兄弟。

周六福成立于2004年,是集珠宝首饰研发设计、生产加工、连锁销售、品牌运营为一体的珠宝集团。从2019年开始,周六福便开启了向资本市场冲击之路,但却迎来了A股IPO三连败。

2019年5月,周六福首次递表深交所主板,但因受聘的会计师事务所正中珠江在康美药业案后被证监会立案调查,周六福IPO审核随之中止,并在同年12月遭发审委否决。

2020年9月,周六福在将保荐机构更换为民生证券后再次申请IPO,但因经营存疑,被证监会第十八届发审委第154次会议二次否决。

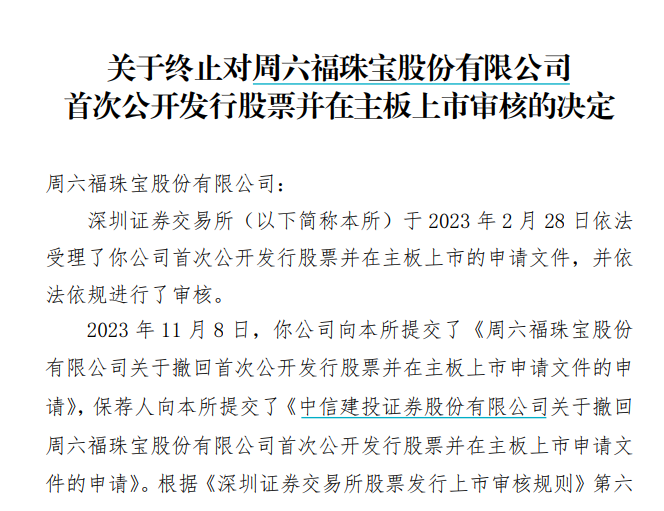

2022年7月,周六福第三次冲击IPO,保荐机构变更为中信建投,2023年3月收到首轮问询,7月完成首轮问询,直至同年11月周六福主动撤回A股IPO,A股IPO之路随即终止。

三战三败后的周六福,于2024年6月转战港交所。不过,在这次向港交所递交招股书前,周六福做了一件大事,那就是连续两次大手笔分红,派息规模和频率均远超以往。

据公司招股书,2024年3月,周六福宣派股息3.48亿元,并于2024年4月悉数支付。没过多久, 2024年5月,周六福再次大手笔宣派股息2.97亿元。上市前夕,大手笔突击分红合计6.45亿元。 值得关注的是,周六福2023年的净利润为6.6亿元,两次大手笔分红合计规模接近去年全年净利润水平。

李伟柱、李伟蓬直接间接持有周六福93.69%的股份,也就是说,本次突击派息超90%分红款都进入了兄弟二人口袋,李伟柱兄弟将分得约6.04亿元。

一般来说,公司采取高比例分红策略,说明公司经营或已经过了高速成长期,进入相对成熟期;同时,公司往往缺少新的项目投资,不需要募集资金。公司一边进行大额分红,一边想要上市筹钱,这与公司目前的状况是否匹配呢?

金价上涨净利润增速、毛利率却大幅下滑 过半收入靠加盟商、生产靠委外加工

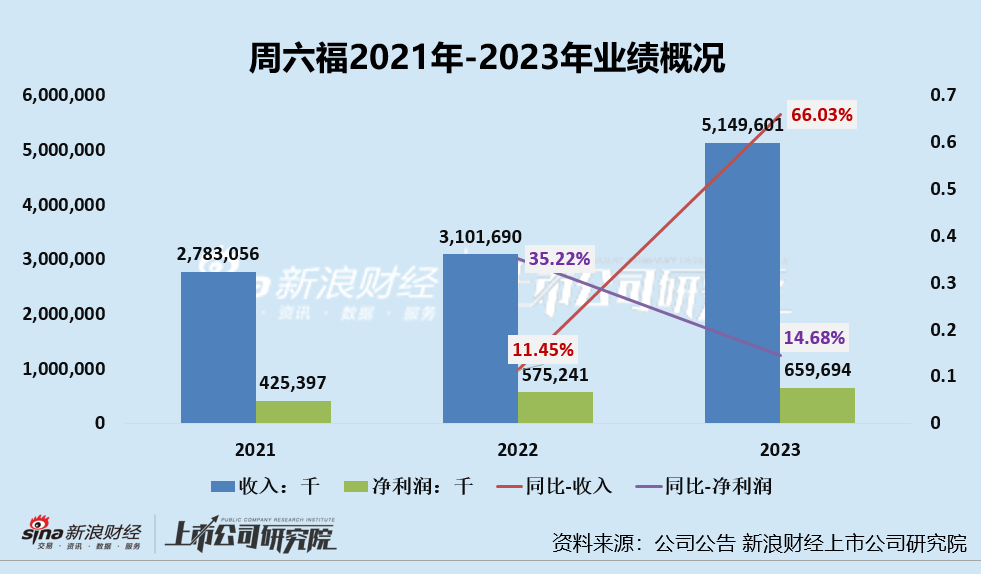

自2023年以来,黄金涨势国际金价涨幅可喜。在此背景下,周六福营收增速和净利润增速表现背离,营收增速大幅提振、净利润增速和公司毛利率水平均出现了较大幅度下滑。

2021年、2022年、2023年营收分别为27.83亿元、31亿元、51.5亿元;净利润分别为4.25亿元、5.75亿元、6.6亿元。2023年的营收以及净利润同比上年分别增长66.0%、14.7%,其中净利润增速由2022年的35.22%下降至14.7%。

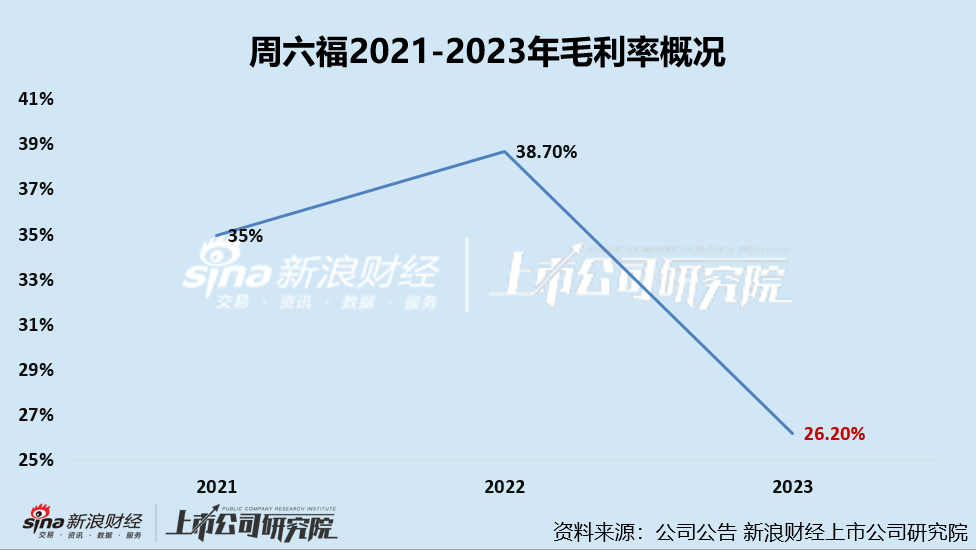

除此之外,金价上涨,周六福的毛利率水平在2023年也出现了较大幅度的下滑,2021年-2023年,公司的销售毛利率分别为35%、38.7%及26.2%,其中2023年销售毛利率下降了12.5个百分点。

从门店和营收构成来看,周六福对于加盟门店的依赖性犹存。周六福来自加盟模式的收入源于向加盟店销售产品向加盟商收取服务费,2023年来自加盟商的收入占比仍超50%。在这里面占比最高的产品销售费用和产品入网费,所谓产品入网费即周六福允许加盟商不采购自家产品,可直接从授权供应商处采购,周六福负责检测,但在这一过程中,加盟商需要支付一笔品牌使用费。

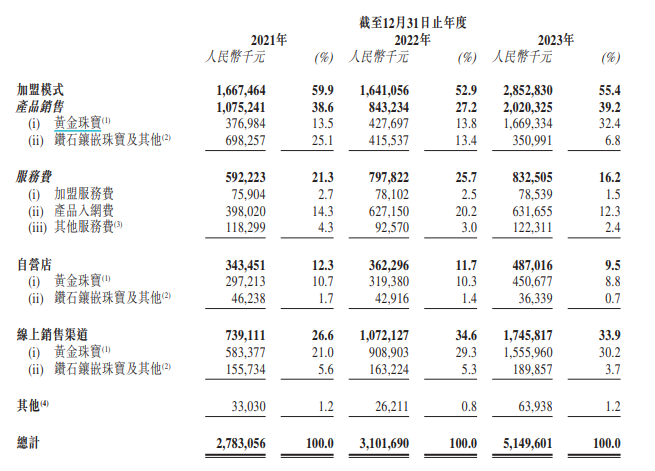

截至2021年、2022年及2023年12月31日止年度,周六福公司向加盟店销售产品的收入分别为10.75亿元、8.43亿元及20.2亿元,分别占收入总额的38.6%、27.2%及39.2%,来自收取服务费的收入分别为5.92亿元、7.98亿元和8.33亿元,分别占收入总额的21.3%、25.7%及16.2%。

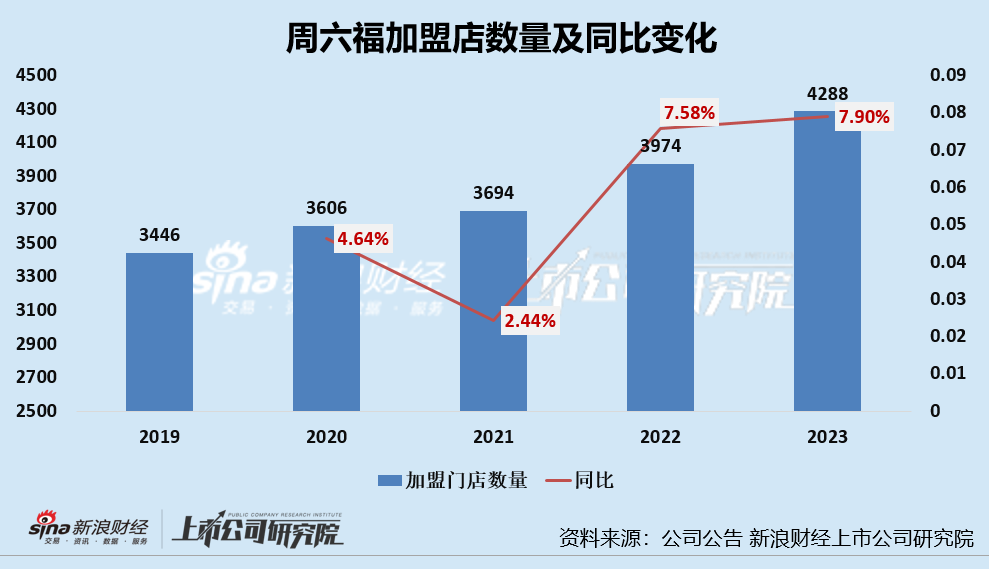

从门店角度看,周六福门店中绝大多数均为加盟门店。截至2023年12月31日,周六福拥有95家自营店及4288家加盟店,线下销售网络门店总数已达到4383家,这些门店遍布31个省份,301个地级市和地级行政区。

通过近年来加盟门店数量走势来看,线下加盟门店保持个位数增长。2019-2023年,公司加盟店数量分别为3446家、2606家、3694家、3974家及4288家,线下加盟店占门店总数的比重超95%。

然而,对于加盟商的依赖同样是一把双刃剑。一方面,加盟模式则有利于品牌迅速扩张、获取市场份额,但另一方面,同时要求企业具有较好的加盟商管理能力和品牌维护能力,若管理不力,也会影响公司的经营。

除了销售依赖加盟商外,周六福旗下所有产品的生产均依赖于外部加工商。2022年4月,周六福自身工厂不再进行生产,并转向全面委外加工模式。虽说珠宝首饰行业生产环节附加值较低,但是将产品生产全部委外加工还是存在一定的风险的,若委外加工商未能交付、或未能按时交付公司订购的产品,可能会对其按时完成生产计划以及保持充足库存的能力产生重大不利影响。

发表评论