登录新浪财经APP 搜索【信披】查看更多考评等级

今年6月13日,科创板迎来开板五周年。5年间,科创板总市值实现了从0元到5万亿元的大跨越。

统计数据显示,近4年科创板公司营收和净利润复合增长率均超过20%,新一代信息技术、高端装备、生物医药公司数量占比近八成。5年来,科创板公司股价虽波动明显,但最早一批布局科创板的基金,几乎都有不错的收益,累计收益最高达119%。

基金人士分析,科技创新有自身的周期和规律,科创板虽和成熟稳定板块的估值存在较大差别,但发展前景依然是星辰大海。

三大产业占比近八成

2019年6月13日,科创板在万众期待中正式开板。彼时,一系列配套交易政策和科创板基金等多方布局已提前就位。在多方合力之下,5年来科创板在公司数量、融资规模、科技成色、交易制度改革等方面均实现了长足发展。

数据显示,截至6月14日,科创板上市公司数量达到了586家,总市值超5万亿元。以2019年为基数,易方达基金指数研究部总经理庞亚平统计发现,科创板公司近4年的营收和净利润的复合增长率分别达到23.3%和24.4%。其中,新一代信息技术、高端装备、生物医药三大产业的公司数量占比近八成,2023年科创板公司整体研发投入达1500亿元,迭创新高。此外,还有一批科创板公司面向人工智能、基因技术、量子信息等未来产业积极布局。

“我们分析5年来科创板公司的收入和利润复合增长率发现,科技成色突出的公司大多来自医药生物和半导体领域。”创金合信科技成长基金经理周志敏对证券时报记者表示,设立科创板是为了促进科技与资本的深度融合,引领经济发展向创新驱动转型。从支持科技产业和公司发展角度来说,科创板这5年发展一定程度上实现了设立之初的预期。

从整体来看,科创板还成了资本市场多层次建设的重要力量。南方科技创新基金经理王博对证券时报记者称,随着科创板的运作日渐成熟,中国特色资本市场的生态体系持续完善。目前,多层次资本市场体系由“沪市主板+科创板”“深市主板+创业板”、北交所、新三板及区域性股权交易中心等组成。这些市场实施以信息披露为核心的注册制,服务实体经济的能力大幅增强。

首批基金取得显著回报

资本市场的核心作用在于企业价值发现,这首先需要充分竞争、持续活跃的市场交易,以及完善配套的交易制度来实现。从这个基础维度看,科创板5年的发展不乏亮点。

庞亚平对证券时报记者表示,5年来科创板围绕支持硬科技企业融资,不仅形成了从发行上市到交易退市的一系列制度,还构建起覆盖宽基、行业主题与风格策略的指数基金产品体系。自开板以来,科创板专业机构投资者活跃账户数持续增加,截至2023年末超过7万户,同比增长30%。

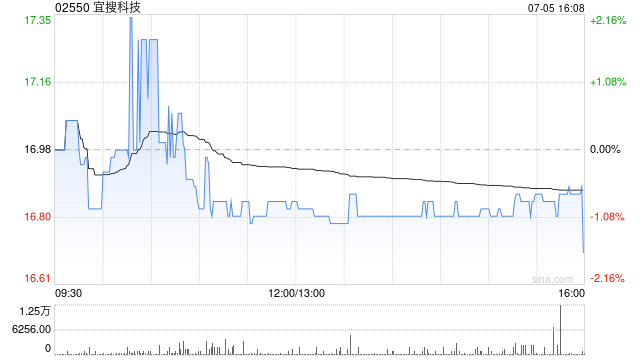

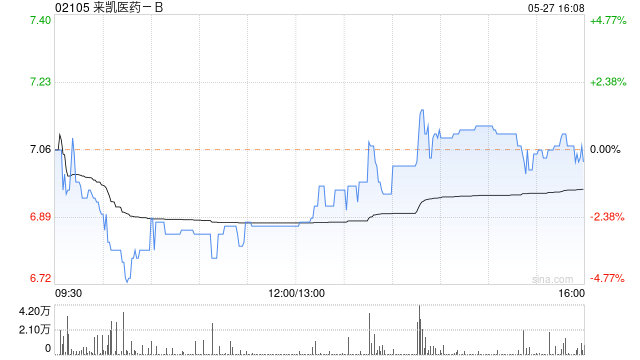

从阶段性走势来看,王博将科创板5年的行情划分为六个阶段,其中2019年至2020年上半年出现一轮快速上涨,在2020年下半年到2021年横盘震荡。科创板在2022年1月至10月出现一轮大幅回调,但从2022年10月起开始震荡反弹。从2022年底到2023年,科创板处于震荡调整期,2024年以来开启N形反弹,整体波动较大。

在这过程中,首批成立的7只科创主题基金,跑出了亮眼成绩。7只基金普遍成立于2019年4月底或5月初,是科创板开板前就已推出的“种子基金”。截至2024年6月14日,7只基金成立以来均实现了两位数收益。其中,易方达科技创新累计收益超119%,是唯一一只收益翻番的科创主题基金。嘉实科技创新混合累计收益为82.6%,南方科技创新、汇添富科技创新的累计收益均超过70%。工银科技创新、富国科技创新和华夏科技创新,成立以来的收益率分别为30.45%、25.35%、16.53%。

此外,科创板开板以来,布局的基金公司和基金产品类型陆续增加,除了大型头部公募,中小公募也持续参与其中;产品方面,包含了从3个月到3年的定开产品以及跟踪相关指数的ETF。但由于投资策略和持仓个股等方面差异,这些基金之间业绩分化较为明显,既有回报显著的,也有亏损达两位数的产品。

长期看依然是星辰大海

股价表现是科创板运行的结果,深层原因是底层产业周期变化,这些变化又构成了把脉未来投资机会的重要依据。

周志敏表示,整体上看,科创板公司近5年股价起落幅度较大,这与产业发展周期、市场预期变化有关系。科创板当前或处于产业周期和预期偏冷阶段,会让部分投资者体感较差,但长期来看前景依然是星辰大海。“科创板发展会受到科技行业自身规律影响。科技创新既意味着未来巨大空间,也包含着发展路径曲折迂回甚至动荡的可能性。从这点来讲,科技股估值与成熟稳定板块的估值,天然就有差别。这要求上市企业充分考虑科技行业规律,也要引导投资者承担起投资责任意识,采取针对性的投资策略和方法”。

“从历史规律看,大约每10年会有一个科技创新周期,一般会分为三个发展阶段:硬件创新、媒介迁移、商业模式变革,即‘硬三年,软三年,商业模式再三年’。”嘉实基金大科技研究总监王贵重对证券时报记者表示,目前的科技持续趋势是以AI(人工智能)为核心的软硬件,投资整体架构分为底层基础设施、芯片层、服务器层、云层、大模型、专用模型,以及各行业应用,目前看好的环节依然是AI应用。

在具体投资布局上,国泰基金表示,随着全球市场供给端减产力度加大,以及需求继续缓慢复苏,半导体芯片周期有望逐步走出底部。下半年将有众多重磅AI手机、AI电脑发布,电子行业三季度迎来需求旺季,库存逐渐降至合理水平,产业链有望迎来较好的拉货机会。

“AI手机会带来操作系统全面竞赛,对芯片和内存有更高的配置需求。”中欧中证芯片产业指数基金经理宋巍巍表示,随着人工智能技术飞速发展,手机制造已在加快布局以抢占AI手机高地。

宋巍巍强调,只有和操作系统深度结合才能称为AI手机。另外大模型运行时需驻留在内存中,处理生成式AI任务涉及海量数据搬运,对内存和闪存的容量和性能有着更高要求。“这两点创新将会带来新的换机周期,相关数据显示,预计2027年AI手机出货量将达到5.22亿部,渗透率将达到40%。”宋巍巍说。

发表评论