来源:市值风云

哪些ETF适合投资?

历经四年的市场调整,近期港股迎来一波触底反弹。

Choice数据显示,恒生指数、恒生科技、恒生国企等指数自1月22日触底来,累计反弹幅度均在30%以上,显著跑赢全球主要指数。

(来源:Choice数据)

股市上涨的本质靠的是资金,那么这波港股行情背后的资金又从何而来?

简单来说,来源于内外资的合力。

注:如无特殊说明,全文数据截止2024年5月17日。

近期港股资金在交易什么?

与A股很大的不同点在于,港股市场中机构投资者成交比重近六成,占据主导低位,其中外资又是大头。

对外资而言,港股市场的配置力度,与其全球的资产配置相关。

在美联储降息预期、日元贬值的宏观大背景下,港股资产逐渐成为外资更具性价比的选择,换句话说,部分大资金正在从拥挤的美日市场转向港股市场。

除此之外,另一股强大推力来自于内陆资金的“南下”。

内地公募重仓股中,24Q1主动偏股型基金的港股仓位为9.3%,较23Q4的8.7%高出0.6个百分点。

这点从南下资金成交额也可以看出。今年来港股通资金持续南下,合计净买入额已达2247亿元,是去年全年的77%。

(来源:Choice数据)

所以综合来看,在全球资金再配置的力量叠加内资南下的推力下,港股市场迎来了一波久违的上涨。

资金历来是逐利的,它总是会流向那些相对被低估、更具性价比的价值洼地,对全球资金而言,当下的港股就是这个“洼地”。

2020-2023年,恒生指数连跌4年,区间跌近40%,恒生国企指数跌幅更是达到48%,也就是说,港股市场调整时间长,调整幅度深。

(来源:Choice数据,恒生重点指数)

或者换句话来说,港股够“便宜”。

但便宜并不足以成为资金大幅加仓的理由,港股上涨的背后还隐含了资金对国内基本面向好的预期。

港股作为一个离岸市场,流动性上受全球资金影响,但基本面更多受内陆经济和政策影响。

当前,国内经济有所恢复,地产政策定调积极,腾讯、美团等港股互联网企业23Q4盈利均高于预期,同时瑞银、高盛等也均上调港股评级,这些积极变化吸引了不少做多资金。

此外政策也是一大助推力,4月19日证监会发布五项与香港资本市场合作措施,旨在进一步拓展两地市场互联互通,有望提升港股流动性。

而近日又有消息传言,国内监管机构正考虑减免内地投资者港股投资的股息红利税。

目前A股投资者通过港股通投资港股存在重复征税现象,简单来说就是通过港股通买港股,需要缴纳20%-28%的所得税,而若直接通过港股账户只需要0-10%税率。

这一政策若是落地,对港股高股息资产将是重大利好。

港股分红水平和意愿较高,一方面金融、能源等大盘蓝筹股作为派息主力,分红稳定;另一方面,以互联网为代表的科技股分红和回购正逐渐给力。

从数据来看,代表“港股红利资产”的港股通高股息指数目前股息率达7%。

(来源:ifind数据)

取消双重征税,一方面有助于提高港股高分红资产的吸引力,提升港股流动性。

另一方面,同为红利股上市公司,港股定价往往大幅低于A股,目前AH股平均溢价率达到103%,红利税的取消有助于AH溢价的收敛。

不过短期来看这一预期已被price in。恒生AH股溢价指数自4月份来也快速下行,AH价差收敛近13%,目前该指数点位来到133,接近去年1月底的129。

(来源:Choice数据)

对普通投资者而言,若想投资港股高股息资产,要么布局相关个股,持股守息,要么通过相关红利基金上车。

后者不管是在门槛还是交易上,都更具性价比。

今年表现最猛的港股红利基金

按基金全称中带有“股息”或“红利”等关键词检索发现,目前市场上合计有10只(A/C仅统计A)相关场内基金,且七成是2023年及之后成立的。

其中有两只QDII基金,这类基金可直接投资港股,无需走港股通,因此也不会被重复征税,但缺点在于会受到基金公司外汇额度制约。

(制图:市值风云APP;来源:Choice数据、ifind数据)

风云君将10只基金分为三大类:高股息类指数基金、红利+低波指数基金、央企+红利指数基金。前者以高股息为首要考虑因子,而后两者在高股息基础上,附加了低波因子及央企因子。

10只基金对应8只指数,从行业分布来看,这些指数有细微差别,但总体以金融、工业及能源等传统行业为主。

(制图:市值风云APP;来源:ifind数据)

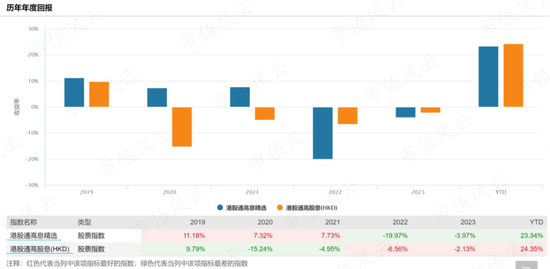

第一类的高股息类指数基金中,港股通高股息指数和港股通高股息精选指数(以下简称“精选指数”)历年表现相对更优。

(来源:Wind)

单纯从股息率角度来看,这俩指数股息率均在7%以上,高于其他指数。

之所以出现这一现象,是因为他们的编制方案中主要考虑的是股息率水平。

港股通高股息指数筛选了过去三年连续现金分红,且平均现金股息率排名前30的符合港股通条件的香港上市公司,是非常纯粹的高股息指数。

成分股中第一大行业为银行,占比22.5%,其次是交通运输(19.7%)、石油石化(12.6%),三者合计权重占比为54.8%,前十大权重股合计占比为50%。

(来源:Wind)

港股通精选指数则是在港股通高股息的基础上,加入了质量因子(ROA、成长性、利润含金量、财务稳健性等)的考量,反映的是香港市场上30只股息率高、盈利持续且具有成长性股票的整体表现。

与港股通高股息指数不同的是,精选指数第一大行业是交通运输,占比达到31%,其次是石油石化(17.8%)、煤炭(15.3%),三者合计占比达64%。

(来源:Wind)

不仅行业集中,精选指数的前十大权重股占比也达到64%,其中第一大权重股为东方海外国际,权重占比达14%。

(来源:Wind)

不过两大指数的波动相差并不大,不论是短期还是长期区间的最大回撤也不相上下。

(来源:Wind)

历年业绩表现中,更纯粹的港股通高股息指数在近三年表现更优,今年来两指数涨幅均在24%上下。

(来源:Wind)

若从估值水平来看,港股通高股息指数估值相对更低,精选指数估值经过这几年的消化,目前为8.5倍,处于历史37%分位点。

(来源:Wind)

跟踪精选指数的ETF目前只有一只——港股红利ETF(159691.SZ),成立于去年3月底,合并规模近12亿。

港股红利ETF今年来回报率达21.8%,表现相当不错,这也吸引了大量资金的涌入,今年来该基金份额暴增3.7倍。

从持有人结构来看,该基金以机构投资者为主,去年底机构持有比例在70%左右。

(来源:Choice数据)

值得一提的是,该基金的综合费率(管理费率+托管费率)为0.52%,低于普遍的0.6%的费率水平。

跟踪港股通高股息指数的有两只基金,其中港股通红利ETF(513530.SH)成立时间更长,规模更大,而且它是一只QDII基金。

今年来港股通红利ETF涨幅近24%,是10只红利基金中表现最好的。

同时,该基金今年份额增长近2倍,尤其是近期呈现加速上涨趋势。该基金持仓结构也是以机构为主,去年底机构持仓比61%。

(来源:Choice数据)

稳健人士更爱的“红利+低波”组合

第二类港股红利指数是经典的“红利+低波”组合。

红利策略的优点本就是波动相对较低,而低波动因子的加入使其波动率更低,“红利+低波”的组合也因此受到不少资金青睐。

这在当前的港股红利ETF规模上有明显体现。

市面上的10只港股红利ETF体量普遍不大,平均规模6.7亿,而最大的是跟踪标普港股通低波红利指数的港股红利指数ETF(513630.SH),规模达到18.7亿,且该基金成立于去年底,足以可见资金对低波动性的偏好。

不过,在获得更低波动率的同时,这种策略也会降低产品的进攻性。

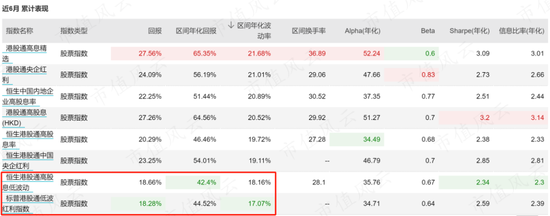

从8只指数近6个月累计表现来看,走“红利+低波”组合路线的两只指数年化波动率在18%上下,低于其它指数,同时回报也是明显落后其它指数。

(来源:Wind)

目前港股红利低波指数主要有两只——标普港股通低波红利指数(以下简称“标普低波”)、恒生港股通高股息低波动指数(以下简称“恒生低波”),分别由标普公司和恒生指数公司编制。

编制方案上,两只指数均是挑选过去一年股息率最高的75只股票,再从中挑选出50只波动率较低的股票作为成分股。

所以,从指数行业权重来看,标普低波和恒生低波差距并不大,第一大行业均为金融,不过恒生低波在工业和房地产上的权重占比更大。

(制图:市值风云APP;来源:ifind,标普道琼斯指数网站)

跟踪恒生低波的主要是恒生红利低波ETF(513950.SH,QDII基金),规模仅3.7亿,远小于跟踪标普低波的港股红利ETF(513630.SH,18.7亿)。

从业绩表现来看,相对恒生低波而言,标普低波在短期及中长期区间里,波动率更低,同时业绩回报更好,无怪乎更多资金选择跟踪标普低波的港股红利ETF。

(来源:Wind)

值得一提的是,今年3月底发行了一只跟踪恒生低波的恒生红利低波ETF(159545.SZ),在费率极度内卷的当下,这只基金综合费率仅有0.2%。

“中特估”版港股红利指数

第三类是港股央企红利指数,这类指数今年来回报在21%上下,略低于第一类的高股息率指数,但要高于“红利+低波”组合指数。

(来源:Wind)

央企红利指数包括恒生港股通中国央企红利(以下简称“恒生央企”)和港股通央企红利(以下简称“中证央企”),前者由恒生指数公司编制,后者是中证公司编制。

编制规则上,两者均是选取过去三年连续分红,且股息率较高的央企上市公司作为成分股,不同的是,恒生央企有40只,中证央企有50只。

具体来看,两者合计有34只成分股重合,占到各自权重的8成上下,另外恒生央企特有成分股只有6只,主要涉及铜业、港口和地产,中证央企特有成分股则更为分散,主要是港口、地产和金融相关公司。

(来源:Wind)

跟踪恒生央企和中证央企的分别是港股通央企红利ETF(513920.SH)、港股央企红利ETF(513910.SH),走势也是基本一致。

不过由于近期地产重磅政策频发,地产板块迎来爆发,跟踪中证央企的港股央企红利ETF(513910.SH)表现也稍强。

(来源:Wind)

恒生央企和中证央企行业分布基本大同小异,金融、工业以及能源权重占比近八成,但中证央企在工业和房地产上占比更高。

(来源:Wind)

长期来看,这类指数基金后续上涨逻辑除红利策略外,还受央国企内在价值重估驱动。

红利策略的风在A股吹得如火如荼,如今已经往南吹向了港股。

即使在2020-2023年的四年下行期间,这些红利指数表现非常一般,但这并不妨碍今年来资金的大笔流入。

(来源:Wind,排除恒生港股通中国央企红利,该指数于2023年6月才发布)

目前,港股红利相关ETF体量偏小,但指数种类不少。

基本可以分为相对纯粹的高股息指数、带质量因子的高股息指数、“低波+红利”组合的低波动指数,具备“中特估”性质的央企红利指数。

其中,高股息指数在这轮行情中表现最好,红利+低波则胜在波动小,央企红利背后则有“中特估”加持。

各指数均有对应的场内基金,投资者完全可依据自己的需求来进行选择。

不过,风云君仍想提醒的是,近期港股市场已有不小涨幅,老铁们不要盲目追高,可以继续关注这些ETF,耐心等待更具性价比的好时机。

发表评论