海通证券 李林芷、梁中华

概要:

本篇专题是我们团队关于低利率环境下大类资产配置研究系列的第三篇。第一篇中我们主要对比了美国、日本、欧元区在低利率周期中各大类资产的表现,第二篇则考察了海外的金融机构在低利率环境下如何进行大类资产配置。本篇则聚焦日本1990年代,分析在当时的低利率环境下,日本的权益市场如何表现,有哪些结构机会?

20世纪90年代,日本处于低利率阶段,其股市经历了1989-2003年的低迷期,其中1989-1992年为快速下跌期,1992-2003年为震荡下跌期。在这段时间里,大盘股和价值股表现相对较好,而高股息策略的性价比也凸显出来。不同行业在不同时期的表现也有所差异,其中医药、精密仪器、运输设备等行业一直表现较为稳健。我们还梳理了年化涨幅较高的优质个股。快速下跌期优质个股数量最多的行业是建筑业;在震荡下跌期,上涨个股主要集中在科技行业。

优秀行业具有以下三个特征:一是外需强劲,企业海外业绩持续提升,特别是医药、电气机械等行业。二是内需稳健,尽管总体消费增速放缓,但医疗、住房、交通、食品等领域仍保持正增长,支撑行业业绩。三是政策支持,政府放松管制促进竞争、大幅加强基建支出,为零售业和建筑业发展提供支持。

本篇专题中,我们重点关注科技个股,其胜出的逻辑可以总结归纳为四点。一是提升产业全球竞争力,抢占市占率,如材料科学领域的信越化学;二是精耕细作细分赛道,打造隐形冠军,如专营气动元件的速睦喜;三是顺应新需求,专攻其国内蓝海赛道,如工业自动化龙头发那科;四是政策保护,垄断本国市场,如通信行业的索尼和松下。

风险提示:中日宏观和市场环境不同,或使投资结果有差异。

本篇专题是我们团队关于低利率环境下大类资产配置研究系列的第三篇。第一篇中我们主要对比了美国、日本、欧元区在低利率周期中各大类资产的表现,第二篇则考察了海外的金融机构在低利率环境下如何进行大类资产配置。本篇则聚焦日本1990年代,分析在当时的低利率环境下,日本的权益市场如何表现,有哪些结构机会?

正文如下

1、低利率下:哪些风格和行业占优?

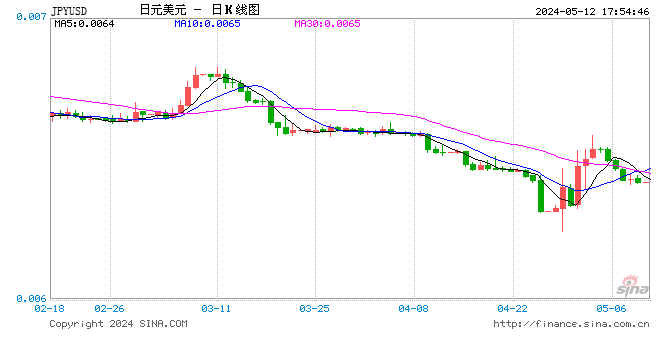

90年代,日本股市经历长达14年的低迷期。1980年代,日本宽松货币政策使得资金大量涌入股市,股价飙升。1989年末,高利率政策刺破泡沫,日本股市崩盘,政策利率也随之下调,在低利率环境下,日本股市经历长达十多年的低迷期。日本东证指数从最高点(1989年12月)的2881点跌至最低点(2003年3月)的788点,跌幅高达72.7%,年化跌幅为9.3%。直至2003年3月后,随着日本经济回暖,日本股市也走出了长期的低迷。

具体来看,我们可以根据股价波动的程度,将日本的低利率时期分为两个阶段。一个是1989年底至1992年7月,为快速下跌期,这一时期东证指数下跌57.7%,年化跌幅高达28.3%。第二阶段是1992年7月至2003年3月,为震荡下跌期,虽然在这一周期内,日本股市出现三轮小的牛熊周期,但整体趋势是下跌的,这十年间东证指数下跌35.4%,年化跌幅为4.0%。

从市场风格来看,大盘股和价值股表现相对较好。对比MSCI日本大盘股和小盘股指数,我们发现1995-1998年初大盘风格明显占优,这或是由于在泡沫破裂、经济下跌的前期,大型企业更具有抗风险能力。90年代末,市场开始转向小盘占优,这主要是由于互联网革命开启,不断有新的上市公司涌现。对比MSCI日本成长型指数和价值型指数,我们发现在低利率环境下,价值风格长期占优,仅在1997-2000年间互联网股票泡沫堆积期,成长表现优于价值。

低利率环境下,高股息策略的性价比凸显。伴随利率中枢下降和公司股息率上升,高股息策略逐步占优。与价值、成长风格的轮换一样,在1998-2000年,受互联网股票泡沫影响,高股息策略相对劣势,但在这一轮泡沫破裂后,高股息指数再度跑赢大盘。

从行业来看,不同时期的优势行业有差异。在快速下跌期,必选消费、与地产相关性较弱的顺周期板块表现相对较好。可以看到,在这一时期,所有行业均下跌,年化跌幅从18%-38%不等。由于90年代初日本同时经历了地产泡沫的破裂,与地产相关的房地产、金融、钢铁等行业受损严重,市场表现较差。相对而言,表现较好的行业有医药、食品、纺服等必选消费,金属产品、建筑、石油与煤等与地产相关性不大的顺周期行业,主要是其具有一定的防御属性,且基本面受冲击较小。

震荡下跌期,成长科技股表现更好。其中精密仪器、医药、运输设备的年化涨幅在3%以上,电器行业的年化涨幅为0.6%,这四个行业在市场下跌期仍保持增长。相对来说表现最差的行业是银行,这主要是由于1997年开始日本金融危机爆发,出现大量银行倒闭、重组,使得行业遭受重创。

综合来看,医药、精密仪器、运输设备等行业是我们需要重点关注和分析的行业。我们将快速下跌期和震荡下跌期的行业表现综合起来看,会发现如医药、精密仪器、运输设备、电器行业在两个时期都有超过大盘的表现,且这些行业在震荡下跌期的十年间实现了绝对增长(涨跌幅>0%)。其他在两个阶段都跑赢大盘的行业还有橡胶产品、化工、建筑和零售贸易。食品、金属产品和其他产品在快速下跌期表现较好,但在其他阶段表现一般。信息与通信、陆路运输、其他金融业务在震荡下跌期表现不错,但在快速下跌期跑输大盘。

2、占优行业:三大特点

那么,这些表现优秀的行业有哪些特征呢?第一个特征是外需强劲。

日本出口在90年代维持强势,而且大量向海外拓展,部分企业的海外营收占比越来越高,为企业业绩提供有力支撑。1989-2003年,日本出口金额年化实际增速达4.1%,高于1.1%的GDP年化增速,其中快速下跌期(1989-1992)为5.6%,震荡下跌期(1992-2003)为3.7%,均高于 GDP增速,这反映当时日本出口仍相对强劲,是经济的主要贡献项。我们将日本公司分为国内公司和海外子公司,并观察境内外公司在经营活动中的权重变化,我们发现在低利率时期(90年代至21世纪初),日本国内、海外子公司的销售额均在增长,然而,海外子公司相较国内公司销售额增长更快,两者营收的比值不断扩大。这说明对于日本企业来说,海外营收成为其业绩增长的主要动力。

因此,出口表现较好的行业,其市场表现会相对更好。我们分析了1989-2003年日本主要产品出口金额的年化增速,我们发现,出口增速较高的产品,与市场表现最好的医药、电气机械、化工等行业高度重合。

我们还发现企业海外营收占比和涨跌幅之间存在较强的正相关性。为了保证样本的数量,我们选择了2010年的营收数据,在日本上市公司中,只有430多家企业披露了海外营收占总营收的比重。我们计算了年化涨跌幅10%以上,0-10%和小于0%的企业其平均海外营收占比,分别为53.5%、46.7%和34.8%。从个股的年化涨跌幅和海外营收占比的散点图也可以看出,两个指标之间存在正相关。这都说明,海外业务占比越高的企业,由于外需为其业绩提供支撑,其在低利率时期的市场表现往往更好。

除了外需占营收的比重,我们还发现一个有趣的结论,如果企业出口去向更加多元化,也能使得行业表现更好。我们发现,在低利率时期市场表现较好的行业,其在海外营收的区域来源上更加多元化。例如精密仪器和电气机械行业,其来自北美、亚洲、欧洲的营收占比相对均匀,这一定程度上分散了风险,更能保障经营收入、企业利润的稳定。而相对表现较差的钢铁、纺织行业,其出口去向相对单一,例如日本钢铁企业57.6%的营收来自于美国,而纺织行业74.1%的营收来自于亚洲其他国家,这使得该区域经济面临冲击时,行业表现也会受到拖累。

第二个特征是内需稳健。在专题报告《“低欲望”中的新消费——再议日本的后地产时代》中,我们曾指出90年代日本居民消费增速中枢下移、消费倾向减弱。虽然需求总量在走低,但仍有结构性的消费热点。我们根据日本总务省统计局《家庭收入支出调查年度报告》,可以发现在大类消费中,医疗保健、住房、交通通信、公用和文化娱乐仍保持正增长。即使大类消费增速偏低,也有小类表现不错,如食品中的茶、熟食、乳制品等,其他中的个人护理用品和服务等。内需稳健,也能够对行业业绩有一定贡献,尤其是消费品类,这也是医药、食品、零售等行业表现亮眼的原因之一。

第三类特征是政策支持。一个受益于政策的典型行业是零售业,尤其是小型零售业,90年代初期,日本政府为促进竞争,放松了《大店法》管制,从财政层面支持零售企业店铺集约化、现代化,商业街活性化发展,这使得便利店、百元店等新的零售业态得以快速发展,零售行业的市场表现在这一时期也比较不错。另一个受政策支持的行业是建筑业,1991年日本经济泡沫破裂之后,日本政府开始采取大幅加强公共财政支出的方式推动基建建设以托底经济。1995年东日本大地震后,灾后重建也带来了大量建筑需求。这使得建筑行业无论在快速下跌期还是震荡下跌期都跑赢大盘。

3、哪些标的:值得关注?

除了行业,我们更关心在低利率时期,哪些日本个股有亮眼表现。由于部分公司在1989-2003年间上市,为了避免遗漏这些标的,我们在计算个股涨跌幅时,对这些企业从上市日期开始到92Q3/03Q1的涨跌幅进行年化。

在股市快速下跌期,我们对42只年化绝对涨跌幅>0%的个股进行了分析,令人意外的是,其中个股数量最多的行业是建筑业,其次是电子设备和机械。这或是由于快速下跌期的前半段,地产泡沫还在堆积,而在后期泡沫破裂后,政策又大力支持基建项目,使得建筑企业,尤其是地产、基建通用的企业表现较好。

我们重点关注年化涨幅大于10%的优质个股。建筑企业中涨幅最大的是住友林业(1991Q1上市),而主营为电气工程建设的九州电工、主营为边坡保护、土壤改良的利德工程等建筑企业也表现较好。在科技企业中,电子设备、机械和医药企业表现较好,电子设备中的新光电气、电友公司,以眼科药物为主营的参天制药,这些个股的年化涨幅大于10%。在消费企业中,纺服、服务业和零售业企业表现较好,平价服装连锁品牌思梦乐,以纤维面料和男士服装为主营的小松材料,是涨幅最高的消费个股。

在震荡下跌期,上涨个股主要集中在科技行业。我们找到了140只年化涨跌幅>0%的个股。大部分上涨的个股属于科技企业,其中28只个股来自电子设备行业,16只个股来自化学行业,13只来自运输设备行业,信息与通信、医药、精密仪器、机械也有5只以上的个股在震荡下跌期正增长。其他行业上涨的个股数量相对有限,其中零售行业有9只,食品行业有7只,其他涨幅大于0%的个股则分散在其他行业中。

聚焦年化增速大于10%的优质个股,绝大多数是科技企业。由于这一时期年化增速为正的个股较多,我们剔除了上市时间较短(小于5年)的个股。其中年化涨幅大于10%的基本都是科技股,且领域非常丰富,如电子设备中的罗姆半导体,精密仪器中的豪雅,医药中的武田制药、久光制药,机械中的速睦喜等。年化涨幅大于10%的消费股数量较少,年化增速最高的是服装零售企业迅销,其股价每年上涨32.5%,这也是所有精选的优质个股中,表现最好的一只。零售行业中的药店个股尚都乐客也表现不错,年化增速达15.6%,另一只年化涨幅大于10%的消费个股是食品行业的三菱食品。其他行业中也有表现亮眼的个股,如陆运中的东海客运,金融服务中的永旺金融服务。

4、科技股的胜出:四条逻辑

在上篇中,我们重点关注优质的日本科技股,以部分企业为案例,来梳理和探讨其胜出的逻辑。下篇我们会继续分析消费和其他行业的个股。

第一,提升产业全球竞争力,抢占市占率。根据公众号“半导体行业观察”援引Omdia的数据,2022年日本半导体材料全球市占率达48%,几乎处于垄断地位,在硅晶圆、光刻胶、键合引线、模压树脂及引线框架等重要材料方面占有很高份额。一部分关键材料占比更大,例如日本几乎生产了100%的EUV光刻胶(制造7nm以下芯片的关键材料),在ArF光刻胶领域(用于130nm至7nm工艺芯片制造),日本也占有87%份额。日本企业在全球半导体材料市场上所占的份额达到约52%,几乎处于垄断地位,而北美和欧洲分别占15%左右。

例如信越化学,其半导体硅材料业务世界第一,硅晶圆市场份额常年在28-30%,JSR在光刻胶市场的份额也位居世界第一。日本企业之所以能在全球市场保持高市占率,一是由于其通过大量专一领域的研发投入,提升其技术竞争力,例如1992年,日本科学技术振兴调整费新增八个项目,前三个分属材料科学,这反映当时日本社会对材料科学领域的重视。二是打通产业上下游,在整条产业链上形成垄断,例如“蒸镀机-高精度蒸镀掩膜板-超因瓦板”等一系列生产OLED屏的部件,全由日本企业垄断,从而提升产业链上所有企业的优势。

第二,精耕细作细分赛道,打造隐形冠军。日本一些优质科技股的特点是企业的主要营收和产品类型都非常聚焦,且专注隐形小赛道。例如工业装备的速睦喜专业生产气动元件,医药行业的豪雅专门聚焦光学产品,参天制药专注生产眼科相关产品,电子设备的理光电子专注于办公领域的复印机生产。

以速睦喜为例,其全球市占率达到39%,在日本的市占率更是达到63%。其之所以能成为“隐形冠军”,一是由于其产品虽然主攻单一赛道,但品种齐全、可靠性高、经济耐用,能满足汽车、半导体、电气机械、食品、医疗等多个领域不同用户的需求,根据其官网信息,速睦喜拥有1.2万种基本型气动元件,多达70万种规格的产品,适用于各个领域的自动化生产。二是其在全球布局,形成供销、服务网络,如速睦喜在世界80多个国家和地区设立了直属分支公司,并由500多处营业机构及众多代理店组成了庞大的销售网络,这使得其在单一赛道拥有不可替代的竞争力。

第三,顺应新需求,专攻国内蓝海赛道。90年代以来,随着老龄化和少子化的程度不断加深,日本劳动人口减少,这使得日本致力于改善技术、提高全要素生产率来维持经济增长,这其中需求量最大的就是自动化生产。根据日刊工业新闻社援引日本机器人协会和World Robotics的数据,1990年日本机器人占据全球88%的供应份额和75%的需求份额,为机器人超级大国,在整个90年代,日本机器人市占率也始终保持在80%以上。这使得日本诞生了自动化生产领域的龙头发那科。值得注意的是,发那科的生产基地主要位于日本,其核心产品的制造保留在日本本土,而非外包,在这种情况下,其利润水平仍能长期保持在10%以上,机床数控系统全球市占率在五成以上,工业机器人全球市占率在二成左右。

第四,政策保护,垄断本国市场。90年代是通信技术的高速发展期,日本政府采用了与国际标准不同的产品设计标准,变向保护了本国市场,却脱离了全球产业链。例如,在计算机领域,1982 年日本电气NEC发布的PC-9800开发了日文输入标准,但却禁止当时国际通用的DOS操作系统与之兼容,日文处理阻碍了IBM等海外品牌计算机,使得NEC在20世纪80年代中期到1997年垄断日本国内市场。在通信设备领域,日本在架设 2G 网络时没有采用国际通用的GSM 规格,而是研发了特有的 PDC 规格。这使得90 年代国外手机厂商无法走进日本。这一定程度上保护了本土企业,使得这些领域诞生了如索尼、松下等优质企业。

风险提示:中日宏观和市场环境不同,或使投资结果有差异。

发表评论