来源:紫金天风期货研究所

【20241209】动力煤年报:新时代,新动能

观点小结

煤炭保供已经不再是工作核心,但产能增长惯性仍在,煤炭固定资产投资增长率仍为正;全球煤炭供需朝向宽松转变,发达经济体对煤炭需求明显减少,新兴经济体煤炭需求虽然较强,但已有所减弱,新能源压制国际煤价,当前进口煤炭数量稳定在较高水平;经济增长呈现新旧动能转换,传统产业需求增长乏力,新兴行业需求增速较快,能源领域同样呈现新能源不断替代传统能源的趋势,火电需求增长明显慢于总体能源需求增速。展望2025年,煤炭供需虽然基本平衡,但此前累积高库存压力较大,港口煤价或下行试探进口煤价支撑。

保供已不再是焦点。新增产能批复放缓,但产能增长惯性仍在,煤矿安全形势有所缓解,政策面对煤炭生产的影响边际好转,预计2025年煤炭产量增幅或为2-3%。

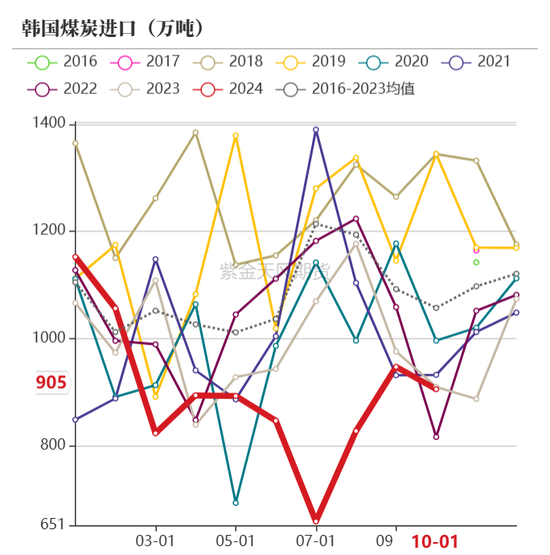

煤炭进口量维持高位,但难以继续提升。一方面,全球发达经济体用电量增长乏力,叠加新能源装机容量大幅增长,国际煤价趋弱;另一方面新兴经济体能源需求旺盛,对我国进口煤炭形成竞争,且内贸煤价下跌后,高卡煤进口利润较差,印度等国煤炭需求高速增长阶段或已过期,2025年对国际煤炭的需求预期或有所减弱。

需求端增长平稳。经济政策陆续出台,但传统行业需求仍显乏力,黑色、建材等尤为明显;高技术及其装备制造业、汽车制造业、充换电服务等增长迅速。但水电和新能源挤占煤电市场,煤炭或由“基础”能源向“兜底”能源转变。

风险提示:极端天气出现,欧洲天然气价格大幅上涨,经济增长超预期。

2024年行情回顾

2024年行情回顾

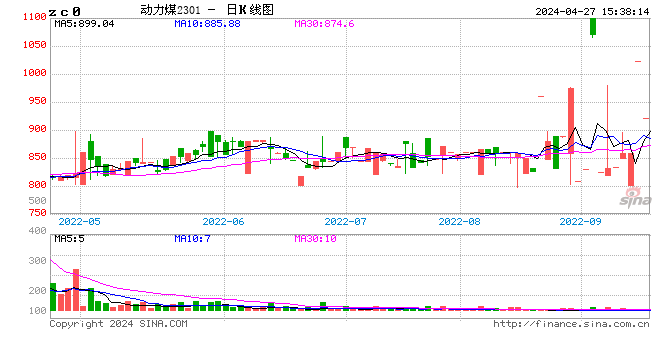

2024年,煤炭市场价格呈现旺季不旺,波澜不惊,震荡中重心下移的趋势:

1.供需形势趋于宽松后,保供增产已经不再是煤炭行业的工作核心,但新增产能批复和投产的惯性仍在,煤炭产量稳步增长。

2.煤炭事故发生频率较去年明显下降,安全形势压力有所减弱,一季度因安全形势而大幅影响产量的山西近期产量已经回复正常增长。

3.进口煤炭数量持续高位,虽然近期煤炭进口利润已经收窄,但进口煤炭在结算上仍较内贸煤有优势;同时沿海电厂在电煤采购时,对煤炭品种的使用具有惯性,因此进口煤炭数量长期维持在较高位置。

4.需求端不温不火,气候处于厄尔尼诺逐渐向拉尼娜变化的阶段,夏季高温虽然明显,但上半年降水同样大幅偏多,火电需求被分担较多;8月底后长江流域“涝旱急转”带来一波较明显的火电需求。整体来看,新能源发电的装机容量快速提升,且据气象部门预计,冬季气温较常年同期偏暖的概率较大,火电需求增幅总体上小于用电需求增幅;受地产端拖累黑色、建材等传统行业需求较弱,但化工、有色和高技术装备及其制造业、汽车制造、充换电业务等需求增长迅速,需求端呈现新旧转换的趋势。

保供不再,但产能增长惯性仍在

产能新增惯性仍在

动力煤国际港口煤价

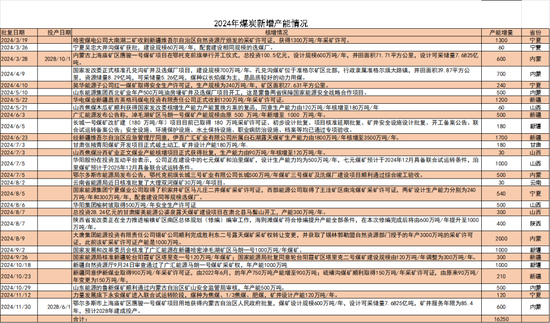

根据公开资料统计,2024年煤炭核准产能超过1亿吨,基本与去年持平,虽然当前保供已经不是煤炭工作的核心,但产能增长的惯性仍在,从新批复产能的分布看,煤炭产能正从传统产区向西部地区转移。

从煤炭采选业固定资产投资累积增长率仍然为正,印证产能增长仍在持续。

煤矿安全形势压力有所缓解

2021年以来,随着煤炭产量提升,煤炭生产事故发生频率也在提高。自2018年开始,我国煤矿百万吨死亡率降至0.1以内,2021年达到最低点0.044。但这一数字在2022年反弹,回升至0.054,当年发生煤矿安全生产事故168起,死亡245人。2023年全国各类生产安全事故共死亡21242人,比上年下降4.7%;但煤矿百万吨死亡人数0.094人,上升23.7%。严峻的安全形势对煤炭生产提出了更高的要求,2024年一季度山西省煤炭产量一度因此出现同比明显下滑。2024年煤矿的事故发生和死亡人数得到有效遏制,安全形势对煤炭产量的压力已经明显缓解。

2024年以来,应急管理部、国家矿山安全监察局组织全国各地以强力推进《关于防范遏制矿山领域重特大生产安全事故的硬措施》。“八条硬措施”出台实施以来,全国矿山没有发生重特大事故,截至11月底,矿山生产安全事故起数、遇难人数较前两年显著下降。

2024年煤炭产量增幅开始恢复

2021年以来煤炭产量提升以来,安全事故发生率也有所挺高,严峻的安全形势之下,山西省煤矿“三超”整治开始,产量收到明显影响,二季度以后影响逐步弱化,产量开始恢复增长。

山西煤炭产量有所恢复

山西生产的焦煤占全国比重较大,因此受产量下降影响更大是焦煤。2024年4月,山西省人民政府办公厅印发了《2024年山西省煤炭稳产稳供工作方案》,提出在确保安全生产前提下,2024年全省煤炭产量稳定在13亿吨左右,比2023年减产约7500万吨左右。

产量增长主要转向西部地区

尽管“三西”地区仍然是原煤主产区,但以新疆、甘肃为代表的西部省份煤炭产能的增长越来越快。2024年,新疆原煤产量增速领跑全国,其在全国的占比继续扩大。

各主要煤企产量变化

2024年煤炭产量将小幅增长

总体来看,2024年煤炭产量增速将较为有限,由于减产省份主要为山西,因此焦煤增幅降幅将较动力煤更为明显,动力煤产量在原煤产量中的比例将有所提升。

展望2025年煤炭产量,首先,新增产能的惯性仍在,煤炭采选业的固定资产投资增长率仍然为正;其次,安全事故发生率已经有所下降,对山西煤炭产量制约已有所弱化,故整体上2025年煤炭产量仍将增长,但当前保供政策已经有所放松,因此这一增长率或维持在2-3%。

进口量持续冲击内贸煤市场

全球发电量增长稳定

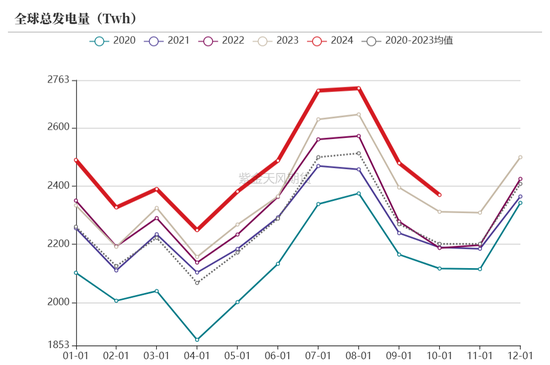

国际能源署(IEA)报告指出,在2024年至2025年期间,全球电力消费量将实现4%的增长,这一增速甚至超过了全球GDP预期的3.2%的增长率。在全球范围内,温室效应下导致的夏季高温更加频繁,空调使用量的增加仍然是电力需求增长的重要驱动力。

全球发电量增长呈现分化

当前全球发电需求较为平稳,发达经济体经济增速放缓,对发电的需求增量有限,但在东南亚和南亚地区,以印度为代表的新兴经济体制造业发展迅速,发电量增长较快。印度的增长主要源于国内生产总值的强劲增长以及持续且极端的热浪导致的制冷需求增加。预计在印度天气条件恢复到常态后,2025年的电力需求增长率将适度放缓至6.8%。欧盟的电力需求在经历能源危机导致的连续两年萎缩后,虽然已经开始复苏,但增长率仍在2%之下。

全球煤电需求增长有限

根据国际能源署的数据,全球发电量碳强度在2023年创造历史新低。《联合国气候变化框架公约》设定了将可再生能源装机容量增至三倍的目标,该目标要求到2030年,全球可再生能源装机容量至少达到1.1万GW。

全球绿电增长替代煤电需求

欧盟绿电增长替代煤电需求

日本煤电需求下降

国际能源署预计到2025年,太阳能光伏发电将单独承担全球电力需求增长的大约一半。太阳能光伏发电与风力发电一起将占增长量的近75%。预计到2024年,太阳能光伏和风能的全球发电量将超过水力发电。到2025年,全球可再生能源发电量总量有望超过燃煤发电量。

印度煤电由升转降

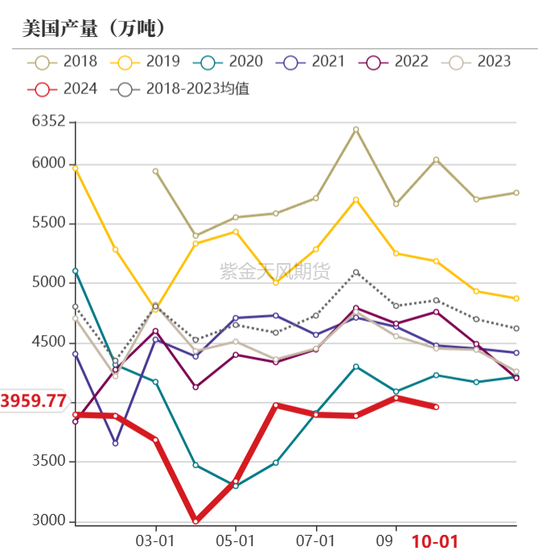

世界煤炭产量呈现分化

世界各国煤炭供需形势开始分化,发达经济体推动碳中和计划,加大新能源的投入,减少对于煤炭等化石能源的依赖,产量重回下滑轨道;而以印度为代表的新兴经济体,高耗能制造业发展迅速,对煤炭的需求快速增长,一方面不断增加煤炭的进口数量,另一方面则挖掘自身的煤矿潜力,尽力提高煤炭产量。

沿海八省数据

各国煤炭出口量

各国煤炭进口量

各国煤炭进出口量对比

展望未来,全球煤炭需求或于近期达到峰值后逐步下降。但是,电力需求的持续增长和能源转型的复杂性叠加气候变化对新能源发电的周期变化,使得这一过程充满不确定性,煤炭作为主要能源的退出之路或仍有曲折。但总体而言,太阳能、风能等新能源的装机容量快速增长,很大程度减少了对煤炭发电的需求。新能源逐步替代煤炭的趋势仍在进行,煤炭需求较难出现明显增长,全球煤炭需求在2025年供需或基本保持平衡。

我国进口煤炭数量增幅或收窄

虽然当前进口煤的利润较前两年已经明显缩窄,但由于进口煤炭具有惯性和资金成本优势,进口煤炭利润下沿或成为内贸煤价的支撑。

2025年我国动力煤进口量或仍将维持高位

展望2025年,在国际煤价稳中走弱的背景下,进口煤炭动力仍在,但在内贸煤受库存压力而降的趋势下,进口煤炭数量增幅或维持在2-3%的水平。

新旧动能转换

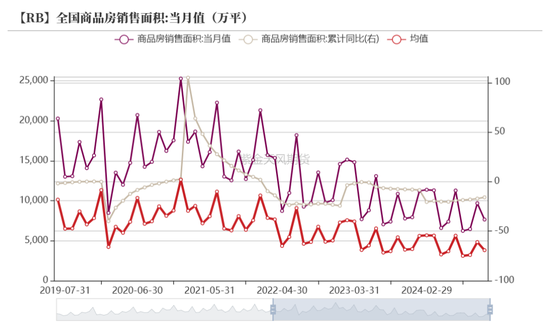

房地产业难言复苏

全国房屋新开工面积总体保持下降趋势,地产利好政策频出,但下游接受程度有限,政策发力,地产需求存在企稳可能,但目前来看,地产相关的传统需求仍未见复苏迹象。

钢铁行业需求不景气

有色行业需求尚可

建材行业需求有所下降

建材行业需求或持续维持低迷,水泥的产量或继续同比降幅明显,黑色行业增长率较为有限,有色行业需求尚可。

煤化工产量同比增长

煤化工耗煤量增速或将放缓

煤化工利润整体较好,开工率保持较高位置,产量同比提升明显,但下半年开始,伴随着煤化工产品价格的走弱,化工行业利润也趋于收窄。2025年,化工行业需求或继续保持增长,但增长幅度或降有所降低。

高新产业取代传统产业

第二产业用电量增幅情况

2024年前三季度第二产业用电量增幅情况

从第二产业用电量我们可以看到经济增长的新旧动能转换,传统高耗能行业当中,仅化工和有色行业的用电量增幅与GDP增幅相当,黑色和水泥行业用电量则出现一定的降幅,虽然基建、房地产近期有较多的刺激政策出台,但传导到需求层面尚需时日。

新兴行业的用电量则呈现较快的增长,前三季度,制造业用电量同比增长5.8%。

其中,高技术及装备制造业前三季度用电量同比增长11.4%,较上年同期提高1.3个百分点,高于制造业平均增长水平5.6%,制造业延续转型升级趋势。

10月份,规模以上装备制造业增加值同比增长6.6%,增速高于全部规模以上工业1.3个百分点,连续15个月高于全部规模以上工业。

主要装备行业中,电子行业增加值今年以来连续两位数增长,对全部规模以上工业增长贡献率为20%,居工业各大类行业首位,信息传输、软件与信息技术服务业增长11.3%;

新能源汽车、集成电路、3D打印设备产量分别增长33.8%、26.0%、25.4%,我国在新能源汽车领域已拥有较为完备的产业体系和技术优势;

全国网上零售额达10.89万亿元,同比增长8.6%,数字产品和数字消费增长较快。

第三产量用电量增幅情况

2024年前三季度第三产业用电量增幅情况

前三季度,第三产业中的各子行业用电量增速均超过5%,其中,批发和零售业用电量同比增长16.6%,租赁和商务服务业用电量同比增长12.5%。在移动互联网、大数据、云计算等快速发展带动下,互联网和相关服务用电量同比增长24.4%;电动汽车保持高速发展,充换电服务业前三季度用电量同比增长56.7%。

2024年前三季度城乡居民用电量增幅情况

n三季度,全国城乡居民生活用电量同比增长17.8%;三季度各月同比分别增长5.9%、23.7%、27.8%,8、9月增速受西南、华东、华中区域高温因素拉动显著。西南、华东、华中区域城乡居民生活用电量8、9两月合计同比分别增长61.1%、37.7%、25.4%。

2024用电量或维持平稳增长

综合来看,虽然传统行业用电需求增长乏力,但新兴产业用电需求仍保持较快增速,根据中电联预测2024年下半年全社会用电量同比增长5%左右;全年用电量或将同比增长6.5%左右。

火电主角光环正逐渐褪去

十四五”以来非化石能源发电装机规模累计增长了84.1%,同比增长22.3%。非化石能源发电装机比重指数为126.9,“十四五”以来非化石能源发电装机比重累计提升了26.9%(比重从2020年底的44.8%提高至2024年10月底的56.8%)。

新能源装机容量增幅明显

随着新能源装机容量的不断提高,煤炭正在从“基础”能源转变为“兜底”保障能源,煤电占比或将进一步走低,但是当化石能源进口出现减量、可再生能源出现波动和能源消费超预期增长是,煤炭的“兜底”作用仍需重视。

火电占比下降明显

2025年我国动力煤需求或平稳增长

综上所述,虽然传统行业需求增速不佳,但利好政策也在陆续出台,地产见底企稳可能性存在;新兴行业需求旺盛,但水电和新能源分摊火电压力明显,煤炭需求或在2024年维持3%的温和增长。

平衡表

平衡表

2024年,虽然保供已经不再是煤炭工作核心,但产能增长的惯性仍在,安全形势的压力亦有所缓解,产量或维持平稳增长2-3%;同时,进口利润限制进口煤数量进一步大幅增长,预计总供给增速约3%,但由于进口煤炭基数已经较高,带来的冲击仍较明显;传统制造业需求增幅疲软,新兴行业需求增长迅速,且水电和新能源挤占煤炭需求明显,预计煤炭总需求增速3%。整体上看,煤炭供需基本平衡,但由于当前港口和终端库存已是历史极高位置,煤炭价格或继续呈现弱势震荡小幅下行的格局,进口煤炭利润消失或是煤价下探的空间。

发表评论