10月30日晚,科创板上市公司浩欧博(维权)披露控制权拟发生变更的公告。公告显示,中国生物制药(正大集团旗下医药板块香港上市公司)拟采用“协议转让+部分要约”的方式,收购取得浩欧博控制权。浩欧博股票将于10月31日(星期四)开市起复牌。

这是正大集团首次试水收购A股上市公司,也是“并购六条”发布后首单科创板公司作为收购标的案例。

中国生物制药拟收购科创板公司

根据公告,中国生物制药拟采取“协议转让+部分要约”方式收购浩欧博约55%股权。中国生物制药拟由其境内全资子公司辉煌润康以协议转让方式受让浩欧博的控股股东海瑞祥天29.99%股份。

以本次股份转让为前提,中国生物制药拟由其境内控股子公司双润正安向浩欧博除辉煌润康以外的全体股东发出部分要约,要约收购浩欧博25.01%股份。

本次交易完成后,浩欧博控股股东将变更为辉煌润康,浩欧博实际控制人将变更为中国生物制药。本次交易同时还设置了业绩承诺,浩欧博2024年度、2025年度、2026年度实现的归母净利润应分别不低于4970万元、5218万元、5479万元。如任一年度未能实现,卖方将以支付现金方式对上市公司进行全额补偿。

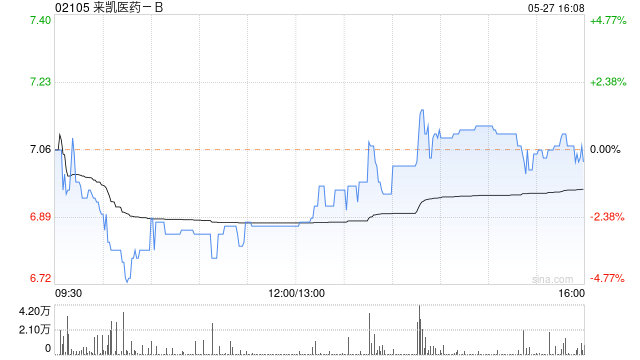

浩欧博于2021年1月在科创板上市,专业从事体外诊断试剂的研发、生产和销售。而中国生物制药是正大制药集团(隶属于正大集团)旗下香港上市公司。公开资料显示,正大制药集团是中国创新研究和研发驱动型医药集团,产品包括多种生物药和化学药,在肿瘤、肝病、呼吸系统、外科/镇痛四大治疗领域处于优势地位。

释放协同效应

同日晚间,中国生物制药亦发布公告表示,本次股权转让及部分要约完成后,浩欧博将成为公司在A股证券市场的第一家上市附属公司。浩欧博作为中国诊断领域的领军企业之一,其诊断业务将与公司的制药业务形成业务协同,公司亦将致力于在创新研发平台及市场赋能浩欧博,释放协同效应,持续做大做强。

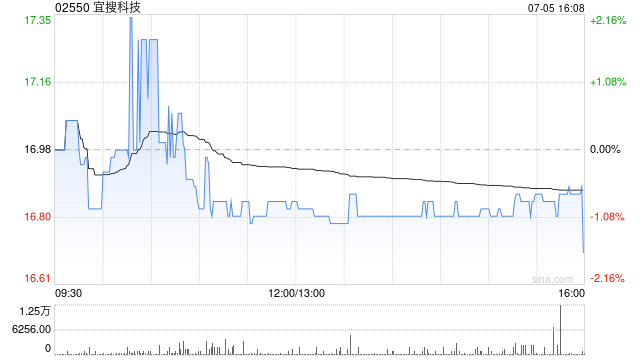

数据显示,中国生物制药2024年上半年实现营业收入158.7亿元,同比增长11.1%,归母净利润30.2亿元,同比增长139.7%。

业内人士认为,对于浩欧博而言,二者的合作将有助于浩欧博优化股东结构,引入优势投资人,发挥“补链强链”的业务协同效应,推动公司提质增效,助力新质生产力发展。

并购交易案例层出不穷

在 “并购六条”“科创板八条”等政策的推动之下,科创板上市公司并购交易案例层出不穷。

数据显示,自“科创板八条”推出以来,科创板新披露的并购交易近40单,是去年同期的两倍以上,多单标志性案例渐次落地,向市场传递了积极支持高质量产业并购的积极信号。

例如,普源精电收购耐数电子100%股权,仅用时两个月即完成从上交所受理到证监会注册;又如,思瑞浦收购创芯微成为去年定向可转债新规发布以来全市场首单注册生效并实施完成的发行定向可转债并购重组案例;芯联集成收购芯联越州剩余股权是“科创板八条”发布后首单收购未盈利资产案例。

市场人士认为,对于科创公司,除自身借助并购实现业务扩张外,通过控制权转让、引入战略投资者等方式,同样可以借政策东风丰富自身业务类型,调整发展方向,实现提质增效、做优做强。越来越多科创公司凭借“硬科技”属性获得产业链龙头青睐。

此前,作为科创板的首单“A控A”案例,迈瑞医疗收购科创板上市公司惠泰医疗已经交出答卷。并购完成后的首份三季报显示,今年前三季度,并购标的惠泰医疗实现营业收入15.25亿元,同比增长25.63%;实现归属上市公司股东的净利润5.28亿元,同比增长30.97%。

发表评论