21世纪经济报道记者叶麦穗 广州报道 外资加快抄底节奏,港交所披露易信息显示,FMR LLC于10月23日在场内增持约703万股中国人寿H股股份,每股成交平均价格为17.0752港元,耗资约1.2亿港元。此番增持后,FMR LLC以“你所控制的法团的权益”身份持有的中国人寿H股股份数量约4.45亿股,持股比例由5.98%增至6.07%。根据披露,FMR LLC为知名资产管理公司富达投资(Fidelity Investments)的投资实体。自9月份以来,随着国内超预期的提振政策,外资对中国资产加速抄底,特别是金融板块,由于估值低分红高,更是成为外资必买“手信”。

金融股为“必选品”

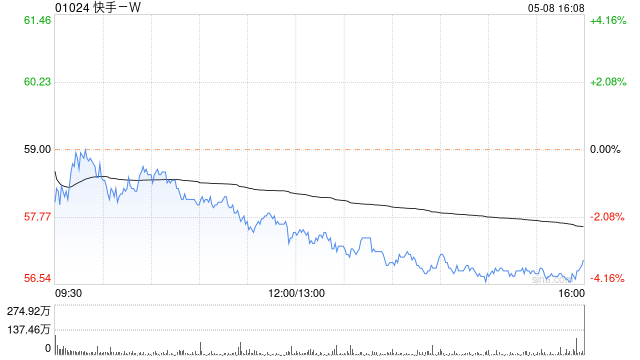

值得注意的是,9月下旬以来随着A股、港股市场回暖,不少个股均有较大涨幅。以富达投资增持的中国人寿H股来看,最新股价16.64港元,较9月底部股价涨幅已超50%。目前中国人寿AH股总市值已经达到1.1万亿元人民币。

知名外资继续增持彰显了对中国人寿投资价值的看好。从最新的前三季度业绩预告来看,中国人寿业绩也有非常大的增幅,今年第三季度中国人寿的净利润预计高达628.35亿元~704.67亿元。

10月16日收盘后,中国人寿发布2024年前三季度业绩预增公告。中国人寿表示,预计公司2024年前三季度归属于母公司股东的净利润约人民币1011.35亿元~1087.67亿元,与2023年同期相比,将增加约人民币629.71亿元~706.03亿元,同比增长约165%~185%。

2024年三季度股票市场显著回暖,公司投资收益同比大幅提升,是业绩大增的重要原因。

这已经不是外资第一次增持中国人寿,港交所最新权益披露资料显示,2024年10月3日,中国人寿获BlackRock, Inc.在场内以每股均价16.6541港元增持好仓3011.44万股,涉资约5.02亿港元。增持后,BlackRock, Inc.最新持好仓数目为4.64亿股,持好仓比例由5.83%上升至6.24%。

越来越多的数据证实,在此轮A股及港股的上涨过程中,外资已经在真金白银的做多中国资产。特别是估值相当“实惠”的金融股。10月2日,港交所披露的资料显示,9月26日,摩根大通增持中国平安3986万股H股,每股均价为44.43港元,总金额约为17.71亿港元。此次增持后,摩根大通对中国平安H股的最新持股数量约为6.17亿股,最新持股比例为8.28%,而此前为7.74%。

摩根大通还增持了招商银行。10月2日,港交所数据显示,9月25日,摩根大通增持招商银行H股2484万股,每股均价为36.045港元,耗资约8.95亿港元。增持后,摩根大通对招商银行H股的最新持股数量约为3亿股,持股比例为6.52%。

9月27日,摩根大通以每股均价26.25港元增持约1014万股中国太保H股,涉资约2.67亿港元。摩根大通对中国太保H股的持仓比例由6.98%增加至7.35%。

香港交易所也获摩根大通大幅增持。港交所披露文件显示,9月27日,摩根大通以每股均价296.48港元增持约611.64万股香港交易所股份,涉资约18.13亿港元。此次增持后,摩根大通对香港交易所的最新持股数约为8142万股,持仓比例由5.93%上升至6.42%。

外资看多中国资产

除了金融股,比亚迪、青岛啤酒等个股也在近期被外资增持。摩根大通于9月27日增持约652万股比亚迪H股,平均成交价为274.5244港元,涉资约17.91亿港元,摩根大通对比亚迪H股的持仓比例由4.85%增加至5.45%。港交所最新权益披露资料显示,摩根大通于9月27日以每股均价55.42港元增持约437.5万股青岛啤酒H股,涉资约2.42亿港元。此次增持后,摩根大通对青岛啤酒H股的最新持仓比例由7.60%上升至8.27%。

中泰国际策略分析师颜招骏认为,对于外资抢购H股,尤其是金融机构股,主要是9月24日以来的政策超预期,市场信心受到提振,外资抢筹相对A股折价较大的中资金融H股。同时,非银金融股是顺周期品种,估值低,也受惠资本市场热度回暖。

日兴资产的观点则认为,亚洲市场的两个主要支撑因素是美联储降息以及中国的政策刺激。随着市场对中国进一步刺激措施的预期升温,中国市场有望持续升温。当前的全面反弹是短期推动力,未来仍需关注股票的基本面支持和盈利增长。总体而言,预计国内外资金将加速流入中国股市,推动整个市场上升。对亚太(除日本外)市场的盈利前景持乐观态度。预计到2025年,中国内地和中国香港的上市公司盈利将显著上调,技术行业在盈利增长方面表现尤为突出。

星展银行的观点也表示,美联储开启降息周期之后,资金必然会找寻更高收益的金融资产。从目前的情况来看,恒生指数平均派息率高达50%,遥遥领先。而且,经历连番大涨后,恒指的平均股息收益率即使降至为3.8%,仍远高于标普500的1.8%。

10月22日,国家外汇局副局长李红燕在国新办新闻发布会上表示,9月下旬以来,外资净购入境内股票总体增加,外资配置人民币资产的意愿进一步增强。外资配置人民币资产有助于丰富境内市场参与主体,提高市场的流动性,促进境内资本市场更加活跃和国际化发展。外资已经拿出真金白银抄底中国优质资产。

“境外投资者投资境内的资本市场总体处于起步阶段,持有人民币资产的规模和比重不算高,外资在国内股市、债市的占比在3%至4%,受多重有利因素支撑,还有进一步提升空间。”李红燕指出,一方面,我国经济基本面稳中向好,提供了良好的宏观环境;另一方面,我国完善高水平开放,提供良好的政策环境。此外,人民币资产具有非常好地分散风险的多元配置效果,提供了良好投资价值。

本轮股指的上涨带动了跨境ETF规模的提升,多只中国资产ETF持续获得资金净流入。以MSCI中国ETF-iShares为例,截至10月25日,该产品资产规模较8月底增长约40%。

高盛在其报告中表示,将港股调整为超配,但将战术偏好切换为A股。高盛目前将MSCI中国指数和沪深300指数未来12个月的目标价分别提高到84点和4600点,比之前的目标价分别高27%和15%。

发表评论