在期货市场中,爆仓机制是一个关键的风险管理工具,它对投资者的行为和市场稳定性有着深远的影响。理解这一机制不仅有助于投资者更好地管理风险,还能帮助他们更有效地制定交易策略。

首先,爆仓机制是指当投资者的账户保证金不足以维持其持仓时,交易所或经纪商会强制平仓,以防止进一步的损失。这种机制的目的是保护市场免受过度杠杆化的影响,同时也保护投资者免受无法承受的损失。

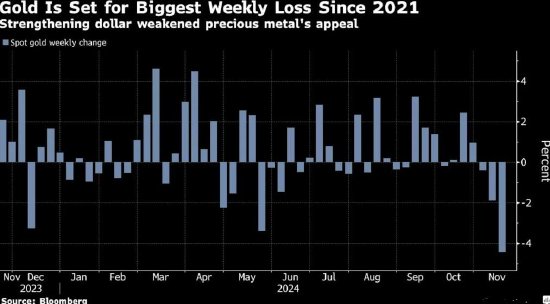

为了更直观地理解爆仓机制,我们可以通过以下表格来展示不同保证金水平下的爆仓风险:

从表格中可以看出,保证金比例越低,爆仓风险越高。这意味着投资者在选择杠杆比例时需要谨慎,以避免因市场波动而被迫平仓。

爆仓机制对投资者的影响是多方面的。首先,它强制投资者在风险达到一定程度时退出市场,这有助于防止损失的进一步扩大。然而,这也可能导致投资者在市场反转前被迫平仓,错失潜在的盈利机会。

其次,爆仓机制的存在促使投资者更加关注风险管理。投资者需要定期监控其账户的保证金水平,并根据市场情况调整持仓。这种风险意识有助于培养更为稳健的投资习惯。

此外,爆仓机制还对市场流动性产生影响。当大量投资者因爆仓而被强制平仓时,可能会导致市场短期内出现流动性紧张,进而影响价格波动。因此,交易所通常会设定合理的保证金要求,以平衡市场流动性和风险控制。

总之,理解期货市场的爆仓机制是投资者必备的知识。它不仅关系到个人的风险管理,还涉及到市场的整体稳定性。通过合理运用杠杆和严格的风险控制,投资者可以在期货市场中实现更为稳健的投资回报。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论