来源:i资管工厂

李蓓勉强跟上行情

继8月底的玄学风波后,李蓓又开始“消声”了。

不过这次,她可能真“悟”出了点东西,至少净值真的有修复。

截至10月11日,旗下产品的年内收益都已经为正。

数据来源:私募排排网

对于致力做出绝对收益的宏观策略而言,做出正收益是重要的事。

虽然自9月20日以来,旗下基金没有跑赢同期沪深300指数,但考虑到宏观策略股、债、商品都有配置,能勉强跟上这波股市行情已经算不错。

半夏9月至今的收益来源主要靠的是权益和商品两类资产。

权益这边,9 月初减仓了运营商和公用事业,加仓了建筑建材电商;商品则是在9月中旬之前已经对基本面好弹性大被错杀的品种建仓了看涨期权。

李蓓认为这波行情基本是情绪驱动,权益方面,在市场回调后适度加仓,持仓集中在央企,低PB,高股息,建筑和地产基建链条几个类别。

商品上,多空各持有 2,3 个品种,净仓偏多,多仓还是以9月建仓的看涨期权为主。

从李蓓的观点以及仓位来看,后续依然会保持一个稳扎稳打的组合方向,产品净值暂时只是修复了今年的下跌,想回到净值历史高点还有很长一段距离。

持有人可能需要耐心再等待一阵子。

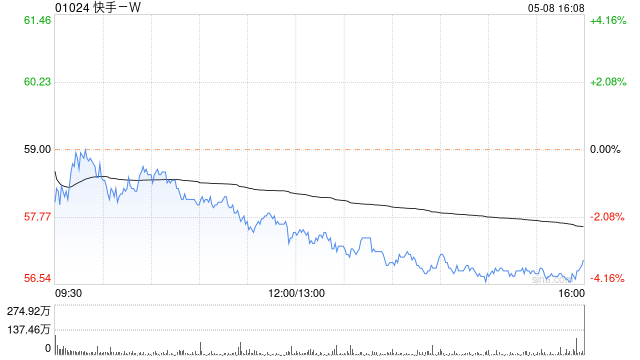

前夫哥持续暴走

与近两年较为不顺的李蓓不同,她的前夫梁文涛风头正盛。

梁博士管理的代表产品之前就已经创造了5年10倍的骄人业绩。

截至今年10月11日,旗下积极系列的产品年内收益已经接近70%。

数据来源:私募排排网

均衡配置系列的产品年内收益也已经有了20%左右。

由于业绩的亮眼,关注泓湖的投资人越来越多,泓湖也在9月底发了公告,表示从10月开始,直销产品的认购门槛为500万。

长期优秀的业绩离不开策略的迭代,最近几年泓湖将自上而下的基本面研究和量化相结合,逐步建立了一套系统性宏观的投资框架。

这个策略在构建资产组合时会借用量化的手段跟踪多个资产类别,持仓会更加分散。

今年初,梁文涛就表示了对高股息股票,黄金、原油等商品的看多,后续这些观点也得到了市场的验证。

由于总规模也就20多亿,泓湖在交易上更为灵活。

比如权益上,泓湖就在大涨开始时超配股票,节后仓位已回归中性配置。

泓湖后续在商品端会重点参与黄金、原油,铜,铁矿石,农产品等宏观属性比较强,流动性又好的资产。

美债方面,由于衰退风险大大下降,再通胀风险在上升,泓湖可能会减仓美债。

总的来看,宏观真的很难判断,所以梁博士这么多年来的业绩已经证明了他的实力。

只是泓湖如果规模急速扩张,很难说后续业绩还能这么牛。

希望投资人在选择之前还是先考虑清楚,自己能否承担较大的回撤,不要只看着当前的业绩去线型思考未来的收益。

当下A股处于震荡的阶段,短期向上突破的可能性相对较小,重新回到存量结构性行情。

因此,资产类别上大家不要只关注股票,其他资产比如期货、期权、可转债也都是可以考虑的范畴。

发表评论