在金融市场中,黄金作为一种传统的避险资产,吸引了众多投资者的关注。无论是长期持有还是短期交易,黄金投资都涉及到对市场动态的精准把握。本文将深入探讨如何评估黄金投资的长期决策与短期风险,并分析这些因素如何相互平衡。

首先,长期投资黄金的核心在于其保值和增值潜力。黄金的稀缺性和全球认可度使其在经济动荡时期表现出较强的抗风险能力。全球经济形势、货币政策和地缘政治风险是影响黄金长期价值的主要因素。例如,当全球经济增长放缓或货币政策趋于宽松时,黄金价格往往会上涨。因此,投资者在制定长期策略时,应密切关注这些宏观经济指标。

然而,短期内的黄金价格波动则更多受到市场情绪和供需关系的影响。美元汇率、利率变动和市场流动性是短期风险的主要驱动因素。例如,美元走强通常会导致黄金价格下跌,因为黄金以美元计价,美元升值使得黄金对其他货币持有者来说更加昂贵。此外,利率上升会增加持有黄金的机会成本,从而抑制其价格。

为了平衡长期决策与短期风险,投资者可以采用多元化的投资策略。以下是一个简单的表格,展示了不同投资策略的优缺点:

投资策略 优点 缺点 长期持有 保值增值,抗风险能力强 流动性较差,短期波动影响较小 短期交易 流动性强,短期收益高 风险较高,需要精准的市场判断 多元化投资 平衡长期与短期风险,提高整体收益 管理复杂,需要专业知识多元化投资策略的核心在于将资金分配到不同的资产类别中,包括黄金、股票、债券等。这种策略可以有效降低单一资产的风险,同时提高整体投资组合的稳定性。例如,当黄金价格短期波动较大时,其他资产的表现可能会抵消这种波动,从而保持整体投资组合的稳定。

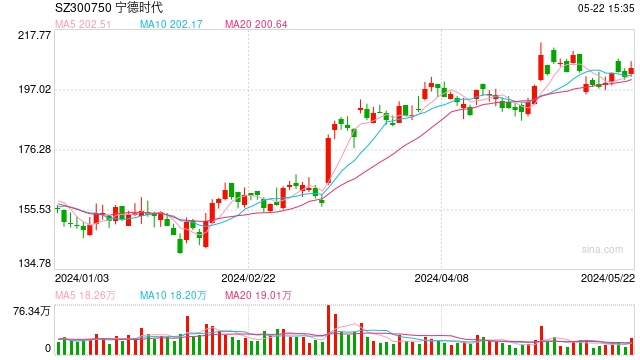

此外,技术分析和基本面分析也是评估黄金投资的重要工具。技术分析通过研究历史价格和交易量数据,预测未来价格走势;而基本面分析则关注影响黄金价格的宏观经济因素。结合这两种分析方法,投资者可以更全面地评估黄金投资的长期决策与短期风险。

总之,黄金投资既涉及到对长期价值的深入理解,也需要对短期市场波动的精准把握。通过多元化投资策略和综合分析方法,投资者可以在长期与短期之间找到平衡点,实现稳健的投资回报。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论