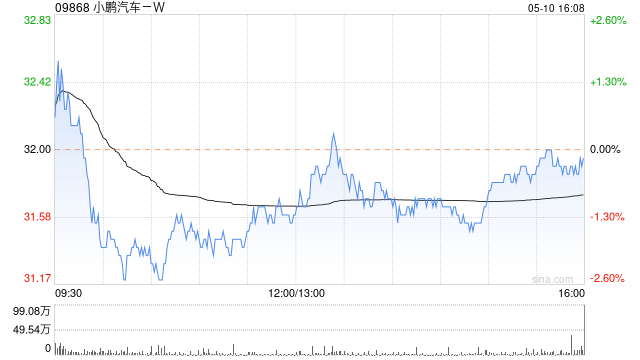

方正证券发布研究报告称,予小鹏汽车-W(09868)“强烈推荐”评级,预计公司2024-2026年实现营收501.39/735.06/1216.51亿元,归母净利润分别为-86.37/-16.91/23.61亿元,EPS分别为-4.55/-0.89/1.24元。2024年上半年,公司实现了营收与毛利率的历史新高,分别为146.6亿元/13.5%。8月推出的MONA

M03,上市初期即展现出爆款潜力。

方正证券主要观点如下:

产品矩阵与技术平台厚积薄发,组织管理架构锐意求变。

小鹏汽车拥有Mona、P、G和X系列,涵盖了10-40万元价格带的各主要车型市场。财务表现上,2024年上半年,公司实现了营收与毛利率的历史新高,分别为146.6亿元/13.5%,亏损显著收窄,为-26.5亿元。通过设立五大虚拟委员会与多个产品矩阵,公司实现了高效的跨部门协同与产品开发闭环。后续王凤英等高管加入小鹏汽车,直营和经销体系合并,渠道结构优化,“木星计划”提出,公司管理构架进一步锐意革新。而后打造了扶摇平台、X-EEA等一系列技术储备。

新一轮产品周期起点起航,新品强劲上行趋势可期。

2024年:2024年8月推出的MONA

M03,作为小鹏首款紧凑型轿车,凭借高智能化水平以及在实用性、续航性能、座舱体验等方面超越竞品的表现,迅速成为市场焦点,上市初期即展现出爆款潜力。同时,小鹏P7+计划于2024年第四季度推出,通过技术成本降低25%,有望在智驾和空间等方面带来强大的竞争优势。2025-2026年:小鹏新品周期有望延续,预计在2025年推出四款以上新车进一步扩充产品矩阵。

自动驾驶方案长期建设,厚积薄发可期。

小鹏汽车通过全栈技术自研,持续升级其自动驾驶方案,位列国内智能驾驶企业前列。近期,小鹏发布AI鹰眼视觉方案,计划用L2硬件实现L3功能,纯视觉端到端方案全面落地可期。同时,自研图灵芯片成功流片,为高阶智驾提供强大算力保障。未来智能硬件成本或将显著降低,2025/2026年预计下降至0.8/0.7万元。1024小鹏科技日,或将展现公司先进的自动驾驶方案。纯视觉+端到端方案国内有望进入领先地位,并实现科技平权,搭载车型价格下放至20万元内。

销量有望翻倍增长,成本下行趋势明确。

销量层面,2020-2023年期间,小鹏保持每年推出一款新车型的节奏,预计在2024-2026厚积薄发,上新提速,2024-2026年销量有望达到18.2、30.9、52.9万辆。成本层面,科技降本与商务降本双重驱动,与大众合作采购和自动驾驶、车身、电子电器构架持续优化有望带来成本持续下探。此外,规模效应有望带来折旧和费用等层面显著改善,叠加大众在纯电平台、电子电气架构及联合采购方面合作收入,驱动公司盈利拐点加速到来。

发表评论