系统性的概念及其对整体运作的影响

在财经领域,系统性是一个关键的概念。系统性指的是一种相互关联、相互作用的整体结构或模式,其中各个组成部分之间存在着复杂的关系和影响。这种系统性并非孤立存在,而是贯穿于各种经济和金融活动之中。

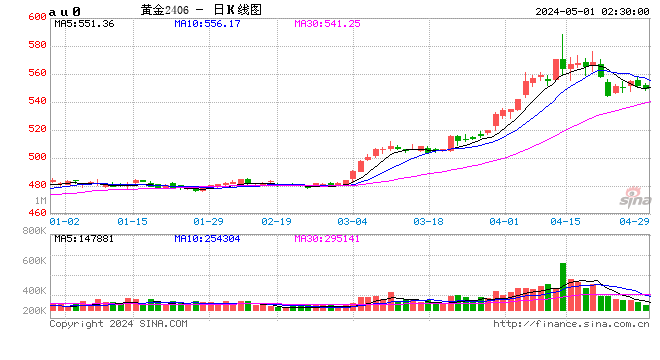

以金融市场为例,系统性涵盖了多个层面。包括宏观经济因素如利率、通货膨胀、经济增长等对整个市场的影响;政策法规的调整对不同金融机构和投资产品的连锁反应;以及行业之间的相互依存和传导效应。

在基金投资领域,系统性因素对整体运作有着深刻的影响。例如,宏观经济的系统性变化会直接影响到各类资产的表现。当经济增长强劲时,股票市场通常会有较好的表现,而债券市场可能相对较弱;反之,在经济衰退期间,债券往往成为避风港,股票则可能遭受下跌压力。

下面通过一个简单的表格来对比不同经济环境下基金的表现:

经济环境 股票型基金 债券型基金 混合型基金 经济增长期 表现较好,收益可能较高 表现相对较弱 股票配置比例高时,收益较好 经济衰退期 可能下跌,风险较大 表现相对稳定,能提供一定收益 股票配置比例低时,相对稳健此外,系统性风险也是基金运作中不可忽视的因素。系统性风险是指由于全局性的共同因素引起的投资收益的可能变动,这种风险无法通过分散投资来消除。例如,金融危机、战争、自然灾害等突发事件,会对整个金融市场造成冲击,导致各类基金的价值普遍下跌。

对于基金管理者来说,理解和应对系统性因素至关重要。他们需要密切关注宏观经济动态、政策变化以及市场的整体趋势,通过调整投资组合的资产配置、行业分布和个股选择,来降低系统性风险的影响,追求相对稳定的收益。

投资者在选择基金时,也应该考虑系统性因素对基金未来表现的潜在影响。不能仅仅关注基金的过往业绩,还要分析其在不同市场环境下的适应性和抗风险能力。

总之,系统性在财经基金领域是一个复杂而又关键的概念,它深刻地影响着基金的整体运作和投资回报,无论是基金管理者还是投资者,都需要对此有清晰的认识和有效的应对策略。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论