专题:航母级券商来了!国泰君安宣布将以换股方式吸收合并海通证券

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

本文源自:时代财经

9月11日下午2点,海通证券(600837.SH;06837.HK)结束了时长一个小时的半年度业绩会。在此前一天,国泰君安(601211.SH;02611.HK)也同样召开了业绩会。即便两家券商的说明会都是以网络互动的形式,也毫不影响投资者们的热情。

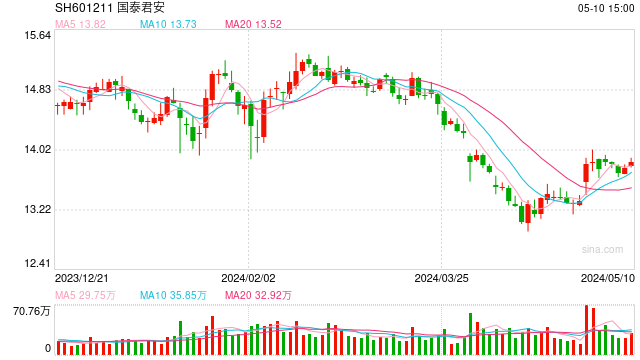

上周四(9月5日)深夜,这两家头部券商同时官宣,国泰君安拟通过换股的方式吸收合并海通证券,自9月6日起停牌。如今距离停牌已将近一周,双方还未进一步披露进展。

根据时代财经此前按照2024上半年业绩测算,“国君+海通”合并后,资产规模将跃居第一,营业收入和净利润能排到行业第二,投行业务收入将能超过“一哥”中信证券(600030.SH;06030.HK)。

“航母级”券商或将诞生。因此,这两场官宣“合并”后首次面对大众的业绩说明会备受关注。

投资者最关心海通证券子公司整合问题

从国泰君安和海通证券业绩会的互动反馈来看,投资者最关心的问题,主要聚焦在海通证券身上。

其一,在海通证券庞大的体系架构中,众多业务子公司该如何整合?投资者聚焦的子公司主要有海通证券的公募基金子公司海富通基金、富国基金,以及海外子公司如海通国际(00665.HK,2024年1月已私有化)、海通银行(Haitong Bank,S.A.)、海通恒信(01905.HK)。

对此,与并购重组强相关的问题,海通证券董事长周杰均一致回复称,“本次重组的具体合作方案以双方进一步签署的交易文件为准。”

其二,投资者还关心两家头部券商合并后,是否会进行人员优化。有一名投资者提到“被吸收合并后部分业务和岗位的重叠与冗余会如何处理?”针对该问题,周杰没有进行回复。

人员优化是金融机构从业人员都重点关心的问题。9月11日,一名券商人士向时代财经表示,如果是上下游合并,更多来自于企业生产成本、整体竞争优势的考虑,但涉及到同业并购,就意味着业务具有重合性,从竞争关系变成一家(券商)后,需要优化一部分,以匹配市场现有的竞争结构。

此外,有自称为海通证券客户的投资者询问如何保证服务。周杰对此没有直接回复,但表示,“本次重组与两家公司的发展战略相契合,有助于双方资源共享、优势互补,增强核心竞争力,提升公司持续服务客户的水平和服务实体经济的能力。”

重点是打造一流投行

作为同样都有上海国资背景的券商,国泰君安和海通证券的合并算得上众望所归。

在国泰君安的业绩说明会上,投资者更为关注国泰君安“对于海通证券子公司们有何规划?”“投行业务方面,合并后将有哪些变动及调整?”国泰君安董事长朱健均表示,需以后续的公告为准。

针对投资者提问“合并后预计将产生哪些影响?”朱健则提到了“打造一流投行”。

“本次重组旨在响应国家战略、推动打造一流投资银行,符合两家公司的战略发展方向,有助于双方优势互补,增强核心功能,提升金融服务实体经济能级,为进一步优化上海金融国资布局、促进证券行业高质量发展贡献力量”,朱健回复道。

海通国际备受关注

还有多名投资者关心,海通证券的子公司海通国际何时能扭亏为盈。时代周报曾报道,海通证券业绩走下坡路,始于海通国际的巨亏。

根据过往财报,海通国际2022年全年净亏损65.41亿港元(56.38亿人民币)。从港交所私有化后,海通证券2023年报显示,海通国际2023年全年继续亏损72.91亿人民币。而在2021年,其股东应占溢利还有3亿港元。

海通国际两年巨亏近130亿人民币,成为海通证券过去三年内最大的“包袱”。

2023年3月,海通证券公告高级管理人员变动,因相关工作安排,总经理助理林涌离职。根据过往公告,林涌早在1996年12月就加入公司;2007年7月起,林涌担任海通国际控股(全称“海通国际控股有限公司”,为海通国际控股股东)的董事及总经理;2011年4月起,林涌担任海通国际董事总经理、行政总裁。

2020年时的海通国际还很风光,当年其营业收入高达83.30亿港元,股东应占溢利19.33亿港元。未料到2021年,海通国际业绩急转直下,净利润直线下滑超过8成至3亿港元。海通国际给海通证券创造的辉煌也戛然而止。

此次业绩会上,有投资者追问,高层将“如何为海通国际巨额亏损负责?公司是否有绩效薪酬追索等方面的安排?”以及“海通国际预计何时能实现盈利?”

与海通国际相关的问题,海通证券均没有进行回复。此外,在最新的2024年半年报中,海通证券未具体披露海通国际的业绩情况。

发表评论