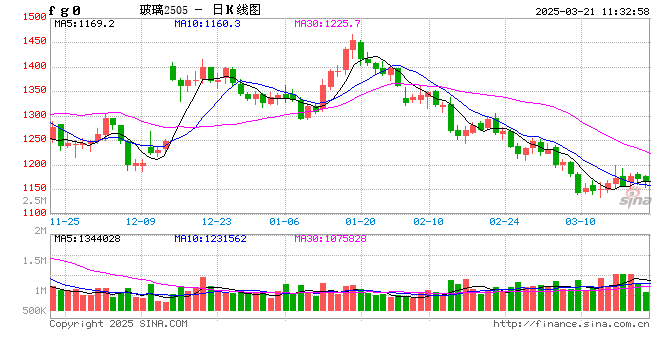

在大宗商品整体走弱的情况下,近两个交易日玻璃、纯碱期货大幅下跌,其中玻璃期货价格刷新2020年4月以来低位。截至收盘,玻璃期货主力合约报收于1143元/吨,跌幅6.16%;纯碱期货主力合约报收于1499元/吨,跌幅2.85%。

长江期货商品策略研究员汪浩铮认为,近期玻璃、纯碱期货价格下跌主要是因为需求疲弱,供需矛盾累积所致。

山东齐盛期货建材高级分析师孙一鸣认为,玻璃、纯碱期货价格大跌,一方面在于当前市场情绪整体偏低迷,大宗商品走势较弱,特别是建材相关品种下行趋势明显;另一方面则是在于其自身的基本面,在整体需求下行的大环境下,供应过剩的品种在下跌过程中的悲观情绪尤为突出。对玻璃而言,其产能呈现刚性,虽然企业目前已开始亏损,但短时冷修生产线仍旧较少,因而冷修减量暂时无法对冲下行的终端订单,而纯碱则是因三种工艺的装置成本悬殊,虽其当前供应已然过剩,但行业整体降产能难度较大,因此短时难改其过剩格局。

方正中期首席光伏建材研究员魏朝明分析称,雨季过后,库存压力最大的华南、华中、华东地区迎来一年中需求最旺盛的季节,从市场运行状况看,库存在理应进入旺季时持续累积,此前的旺季预期有落空的趋势,行业亏损面扩大、亏损程度加深倒逼玻璃产能出清不可避免。从基本面角度看,玻璃供过于求,空头趋势延续,生产企业卖保头寸宜根据现货出货情况按照套保原则及时调节。纯碱基本面弱势延续,部分厂家挺价效果相对有限。夏季检修季过后,纯碱行业将经历新一轮库存累积压力。从基本面角度看,纯碱中长期弱势难改。

“玻璃、纯碱有着相似的供需结构,主要矛盾是前期需求推动的高供应和当前需求预期走弱之间的矛盾。”魏朝明说。

汪浩铮表示,玻璃、纯碱的基本面均不佳。玻璃需求差主要原因是房地产市场低迷。房价下跌使得房屋投资需求受抑制,同时也使得部分潜在的刚需被延后,加之经济低迷,商品房销售不振,房企资金压力较大。目前政策方针以防风险为主,对市场的直接提振相对有限;类“收储”政策要求项目有盈利,致使在当前环境下效果有限。据调研了解,玻璃深加工在经历了去年的亏损后,今年退出行业的增多,直接导致了玻璃原片的需求下降,今年玻璃消费同比转弱。而供给方面,虽然目前大多数产线已经步入亏损,但冷修产线仍有限。整体玻璃仍处于累库趋势当中,库存压力下厂家降价出货为主。

纯碱方面,除去浮法玻璃之外,光伏玻璃市场也不佳。过去几年,受光伏产业链产能快速扩张影响,各环节均出现过剩情况。4月之后,组件排产环比走弱,光伏玻璃库存逐步累积至历史高位。据光伏行业协会年中报告,行业对产能出清已有充分的认知,光伏玻璃日熔量自年内高点已下降7.5%,直接削减了纯碱需求。同时,由于主要下游市场不佳,对纯碱的储备也有适度削减,进一步加大了碱厂的压力。供给方面,按目前检修计划本周或为检修季产量最低周,后续纯碱供给存回升预期。在大的产能过剩背景下,碱厂策略也以降价出货为主。

展望后市,汪浩铮认为,玻璃、纯碱的估值均已进入偏低水平,但短期来看仍有下行驱动。8月下旬玻璃深加工订单同比进一步恶化,原片的累库趋势或暂难以扭转。光伏组件排产有回暖预期,但目前看仍不足以消化供给。需求压力顺产业链向上传导,纯碱销售也将持续承压。目前玻璃多数产线已经进入亏损,若后期冷修产线增多,则供给压力有望缓和。纯碱产能过剩同样也需看到更多的降负,乃至停产出现方可平衡市场。宏观方面,美联储9月降息概率较大,我国货币政策空间也将随之进一步打开。若有更多有效措施出台改善房企资金情况,带动玻璃产销好转,或可缓解产业链压力。

魏朝明表示,玻璃、纯碱运行在行业平均成本附近,后期大概率通过持续亏损倒逼非优势产能出清。玻璃的高龄窑炉退出供应与纯碱生产中固定床合成氨工艺退出都是可以期待的,这些变化将显著有利于行业的高质量发展,供需再平衡之后的行情企稳值得期待。

孙一鸣称,从后市预期来看,玻璃目前稍有过剩,中下游库存偏低,但备货意向同样偏差,下游订单尚无有效回暖,市场价格低迷下,投机需求难以释放,后期变数主要在于冷修量累积后使得产业再度达到供需平衡状态,或地产端的反弹拉动终端需求阶段释放。纯碱因已存在下游的负反馈风险,故而更需关注部分装置在亏损后致使供应端出现的主动减量。

发表评论