期货市场的波动性理解及其对投资者的影响

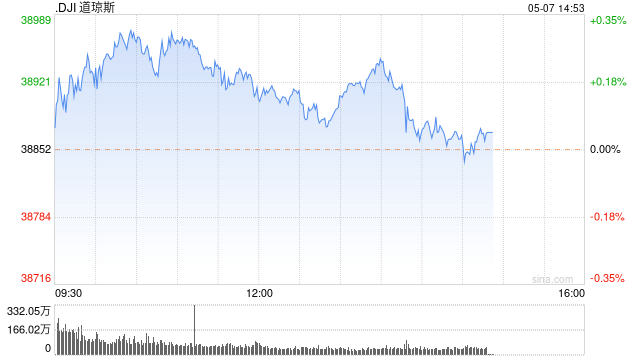

期货市场作为金融市场的重要组成部分,其波动性是投资者关注的焦点。波动性指的是市场价格变动的幅度和频率,这一特性直接关系到投资者的风险管理和投资决策。

首先,期货市场的波动性源于多种因素,包括宏观经济数据、政治事件、自然灾害以及市场情绪等。这些因素的不确定性导致价格波动,从而为市场参与者提供了交易机会,同时也带来了风险。

对于投资者而言,波动性既是一种挑战也是一种机遇。高波动性意味着价格可能在短时间内大幅变动,这为短线交易者提供了快速获利的可能性。然而,对于长期投资者而言,高波动性可能增加投资组合的风险,需要更加谨慎地进行资产配置和风险控制。

为了更好地理解波动性对投资者的影响,以下表格列举了不同类型投资者在面对高波动性市场时的策略选择:

投资者类型 波动性影响 应对策略 短线交易者 提供交易机会 利用技术分析,快速进出市场 长期投资者 增加风险 分散投资,定期调整投资组合 套期保值者 增加对冲成本 动态调整对冲比例,关注基差变化此外,投资者在面对波动性时,应具备良好的心理素质和风险管理能力。市场波动可能会引发情绪化交易,导致非理性决策。因此,建立明确的投资策略和风险控制机制至关重要。

总之,期货市场的波动性是市场活力的体现,也是投资者必须面对的现实。理解波动性的来源和影响,采取合适的投资策略和风险管理措施,是投资者在期货市场中取得成功的关键。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]

发表评论