炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

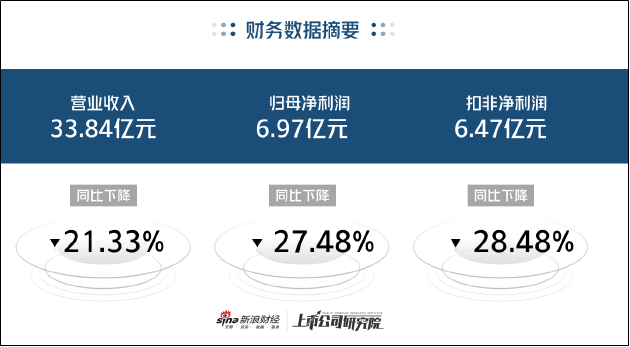

近日,乐普医疗披露2024年半年度报告。公告显示,公司上半年实现营业收入约为33.84亿元,同比下降21.33%;归母净利润约为6.97亿元,同比下降27.48%;扣非净利润为6.47亿元,同比下降28.48%。

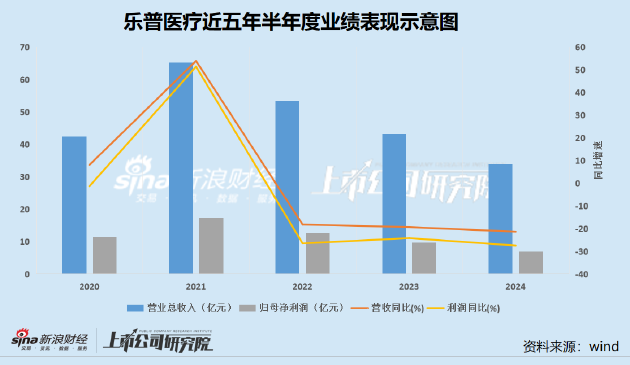

结合往期半年度业绩表现来看,乐普医疗业绩下滑趋势延续且业绩同比降幅进一步扩大。2022年-2024年,公司半年度营收、归母净利润已连续三年出现同比两位数下降,其中2024年上半年营收、归母净利润同比降幅已扩大至历史极值。分季度来看,2024年第二季度公司业绩颓势进一步加剧,营收、归母净利润在一季度基数较低的情况下分别环比下降23.94%、55.31%。

政策调控叠加渠道乱象 姗姗来迟的集采影响

分业务看,乐普医疗主营业务板块包括医疗器械、药品、医疗服务及健康管理,三大业务板块业绩在报告期内均出现明显下滑。其中,公司医疗器械板块实现营收17.54亿元,同比下降13%;药品业务板块营收为11.35亿元,同比下降29.05%;医疗服务及健康管理板块实现营业收入4.96亿元,同比下降27.80%。

医疗器械是公司业务中收入规模最大的板块,营收占比超过50%。该业务收入的下滑主要受体外诊断业务拖累,2024年上半年乐普医疗体外诊断业务实现营业收入1.98亿元,同比下降57.15%,主要原因是去年同期疫情相关产品高基数以及部分产品竞争加剧价格回落。

药品业务在过去数年间营收、利润基本保持稳定,但2024年上半年出现大幅下滑,这也是导致公司业绩与预期值出现较大偏离的主要原因。其中,原料药实现营收1.96亿元,与去年基本持平;占大头的制剂(仿制药)板块实现营收9.39亿元,同比大幅下降33.15%。

资料显示,乐普医疗制剂板块主要包含两款核心产品,即氯吡格雷和阿托伐他汀,上述两款药物营收额曾一度占据了公司30%的营收总额。2019年至今,相关产品已历经两轮国采。那么,为何在集采后的2020年、2022年药品板块业绩都未出现显著变化,反而在2024年出现断崖式下降?原因或与零售渠道接货意愿下滑有关。

2023年8月以来,国家医保局启动实施挂网药品价格治理,开展统一挂网药品价格数据信息规范工作。2024年1月,国家医保局发布《关于促进同通用名同厂牌药品省际间价格公平诚信、透明均衡的通知》,通过汇总全国现有挂网药品价格统计形成的监测价进行全面梳理排查,推动消除“四同药品”省际间的不公平高价、歧视性高价。目前,包括湖南、山东、江苏、上海等地正积极推进药品价格治理工作,以实现药品价格的透明和合理。

长期以来,药店零售渠道产品价格显著高于院内渠道,一直被乐普医疗作为对冲集采影响的重要市场。对比集采前后,同类竞品销售额基本均出现接近50%的降幅,如德展健康的阿托伐他汀、信立泰的氯吡格雷,而乐普医疗相关产品受到的冲击则相对较小,2019-2023年乐普医疗药品业务整体表现稳定。

乐普医疗也在投资者关系活动记录表中提到,“氯吡格雷、阿托伐他汀经过两轮国采,公司在保障院内营销情况下,战略性经营院外市场,集采以来5年,制剂业务利润一直较稳定。”由此可见,药店端在过去数年间承接了大量库存,是乐普医疗制剂业务极为重要的渠道。

而随着“四同政策”的落地,院内院外之间存在的价差将逐步抹平,药店利润下滑因而导致接货意愿下降。同时,乐普医疗自身对渠道管控不力也是导致药店不愿接货的原因之一。公告中提到“公司渠道管控有漏洞,因此前期很多院内渠道窜货到电商等渠道,造成电商终端价格低于公司电商指导价”。

渠道乱象以及政策调控综合导致乐普医疗难以继续向药店压货以维持药品板块业绩稳定,集采对产品销售额的影响最终还是暴露出来。从应收账款看,2024年上半年,在营收同比下降超20%的情况下,公司应收账款却同比大增37.69%。近三个报告期内,应收账款/营业收入比值分别为33.02%、37.87%、61.31%,呈持续增长态势。

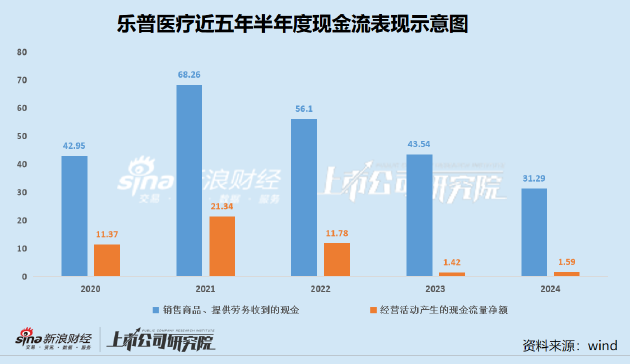

从现金流情况看,报告期内公司销售商品、提供劳务收到的现金为31.29亿元,已连续三个报告期同比下降,2022年上半年-2024年上半年的同比降幅分别17.81%、22.39%、28.14%。经营活动产生的现金流量净额分别为11.78亿元、1.42亿元、1.59亿元,2024年在去年低基数的情况下仅小幅增长12.13%,净现比已连续三个报告期低于1且逐年下降,盈利质量不佳。

大额商誉悬顶 业绩增长熄火后减值风险显现

伴随着业绩增长熄火,现金流规模缩减,商誉减值风险也随之而来。近十年间,乐普医疗的商誉不断攀升,2023年对收购苏州博思美形成的1.23亿元商誉计提减值准备3345.19万元后,账面仍有35.04亿元商誉。2024年上半年,这一数值再次提升至39.48亿元。

具体到部分形成商誉且数值较大的事项看,2024年上半年,乐普药业期末商誉余额为3.11亿元,2019年至今均未计提;浙江乐普药业期末商誉余额为3.75亿元,2019年至今均未计提;秉琨医疗期末商誉余额为5.33亿元,2019年至今均未计提;博鳌生物期末商誉余额为2.59亿元,2019年至今均未计提;乐普云智科技期末商誉余额为3.4亿元,2019年至今均未计提。

其中,乐普药业、浙江乐普药业、秉琨医疗均为2023年公司主要子公司,对公司净利润影响达10%以上。对历年数据进行汇总后发现,虽一直未对相关公司形成的商誉进行减值计提,但其业绩表现已出现明显下滑。

乐普药业主要产品包括硫酸氢氯吡格雷、兰索拉唑、头孢菌素类等,2019年-2023年营收分别为24.95亿元、22.18亿元、21.33亿元、24.5亿元和19.69亿元;浙江乐普药业主要从事心血管类、抗肿瘤类以及抗感染类、神经系统类系列的医药产品研发、生产和销售,2019年-2023年营收分别为15.7亿元、14.38亿元、13.26亿元、11.78亿元和11.56亿元;秉琨医疗2023年实现营收5.5亿元,相比2022年的5.34亿元几无增长。

2024年上半年,乐普药业营业收入同比下降40.28%;浙江乐普药业营业收入同比增长1.42%;秉琨医疗营业收入同比下降1.99%。首次交出成绩单的乐普云智科技实现营业收入2.62亿元,同比下降29.17%。

值得一提的是,乐普医疗在2023年年报中首次列示了可收回金额按预计未来现金流量的现值确定。其中,对秉琨医疗预测期的关键参数为收入增长率12.47%,利润率29.26%;乐普药业收入增长率2.00%,利润率32.74%;浙江乐普药业收入增长率2.00%,利润率23.34%。结合已有数据来看,均未达到预期。

发表评论