本文源自:期货日报

美国农业部(USDA)8月供需报告利空程度大超预期。昨日,美豆期价跌破重要支撑后继续下挫,国内两粕大幅跳水,领跌商品市场。

8月13日凌晨 ,USDA公布8月供需报告,8月供需报告作为USDA全年最重要的报告之一,首次基于线上和线下调研给出的新年度作物单产预估,为市场对后续收获季产量判断定下基调,较5—7月的模型预估数据更有指导意义。

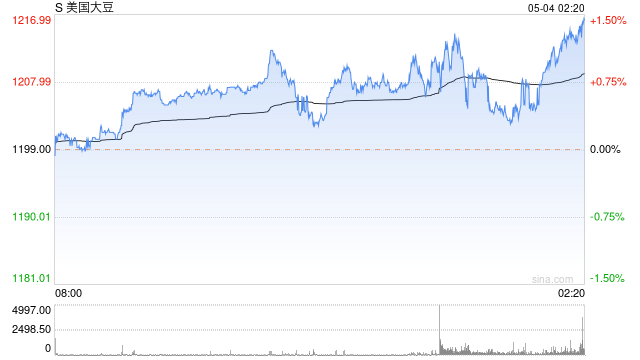

物产中大期货农产品分析师陶圣炎表示,USDA报告公布前,机构普遍认为报告将沿用6月底种植面积报告的数据,并小幅上调单产。报告公布后,美豆产量、单产、结转库存均大幅高于前值和市场分析师预估,超预期利空国际大豆价格。因此,芝商所美豆主连快速跌穿下方支撑并开始低位震荡,显示市场消化报告内容后重估了波动区间,后续或延续跌势。

“从USDA报告8月数据来看,虽然报告前市场已经预期本次月报偏空,但报告数据仍大超预期。”中州期货农产品分析师吴晓杰分析称,对于USDA报告前市场最关注的2024/2025年美豆单产,USDA报告最新预估值为53.2蒲式耳/英亩,高于报告前市场预估均值52.5蒲式耳/英亩。此外,USDA报告还将新季美豆的种植面积及收割面积均上调100万英亩分别至8710万英亩和8630万英亩。即使在2024/2025年度美豆出口预估小幅上调2500万蒲式耳的情况下,期末库存预估仍大幅上调至5.6亿蒲式耳,高于报告前市场预估的4.65亿蒲式耳,也高于7月预估4.35亿蒲式耳和2023/2024年度的3.45亿蒲式耳。因此,受2024/2025年度美国大豆单产和种植面积的超预期上调影响,报告发布后CBOT大豆11月合约跌至988美分/蒲式耳。

弘业期货农产品分析师杨京告诉期货日报记者,今年美豆生长期的天气较好,美豆生长优良率居高不下,USDA报告对美豆单产的预测为53.2蒲式耳/英亩,这是今年首个基于调查的美国大豆单产数据,后期天气持续理想的情况下,美豆单产和产量仍有上调可能,美豆供应仍有可能继续增加。

根据USDA报告,需求方面,由于近期美豆低迷的压榨需求和中国进口的延缓,仅增加了0.25亿蒲式耳。最终2024/2025年度美豆期末库存预计增加1.25亿至5.6亿蒲式耳,环比上调28.7%,库消比大幅上升至12.76%。陶圣炎分析,库消比显著增加导致美豆价格中枢进一步下调,USDA预计季度平均价格下调至1080美分/蒲式耳,预计美豆主力合约后续运行区间为900~1080美分/蒲式耳。

“事实上,需求方面仍有很多变数。”杨京表示,一是报告预估中国需求同比增加510万吨至1.268亿吨,而今年二季度中国生猪和能繁母猪存栏分别同比下降4.6%和6%,中国大豆需求能否实现如此大的增长存疑;二是国内进口大豆库存压力仍然较为明显,8月进口大豆到港量为930.8万吨,较去年同期849万吨的到港船期量增加81.8万吨,同比增加9.63%,预期8月份到港量增加,港口进口大豆库存量呈上升趋势;三是美国大选影响中国大豆采购进程,如果特朗普当选美国下任总统,中美贸易战升级的可能性增大,中国对美豆的采购进程或会受到干扰。

在陶圣炎看来,国内大豆所受影响来自两个方面。一方面,新作美豆价格下跌引发成本端垮塌,且丰产预期下油厂进口节奏的缓慢会进一步导致价格的负反馈;另一方面,USDA报告进一步调高了中国从巴西进口大豆的预期,且国内油厂在正榨利和高到港的驱动下维持高开机率,导致豆粕始终面临高库存、高压榨带来的供给压力,现货基差迟迟未见反弹,成交量持续低迷。

“目前来看,国内大豆、豆粕基本面难见明显改观,USDA报告对国际大豆的超预期利空加剧了市场悲观情绪,国内豆系期价或延续跌势。”陶圣炎说。

杨京认为,未来美豆利空仍将持续,国内进口大豆库存仍在累积,豆类期现价格将面临较大的下行压力。

“短期美豆或利空出尽,已经交易了两个多月的丰产压力将阶段性释放,美豆合约短期继续大幅下跌空间有限。”吴晓杰表示,对国内豆粕来说,受美豆下跌带来的成本拖累,2409合约继续下探,考验2900元/吨整数关口的支撑。但随着近月现货压力释放,需要关注国内四季度买船偏慢事实带来的供应收缩预期,四季度国内进口大豆基本确定为去库格局,利于国内豆粕期现货价格和榨利修复。

发表评论