摩根士丹利基金最近经历了一系列高管变更。5月16日,摩根士丹利基金公告,许菲菲因个人原因,于5月16日离任督察长一职,毛慧新任督察长。而在此前,摩根士丹利基金已经历了从总经理到渠道经理的一系列人事变动。

5月6日,有财经博主爆料称,摩根士丹利基金北京分公司渠道经理离职了6个人。针对官方和小道消息发布的摩根士丹利基金的一系列人事变动,《中国经营报》记者向摩根士丹利基金发送采访提纲询问原因,公司就最新的人事安排进行了回应。

天相投顾基金评价中心有关人士在接受记者采访时表示,观察摩根士丹利基金这一时间段(王鸿嫔在任期间)的规模可以看出,摩根士丹利基金的规模最高达到过63.58%季度增长率,产品数量从25只增至35只(仅统计主份额),这表明摩根士丹利基金在王鸿嫔的领导下取得了一定的市场认可度和业务发展。“王鸿嫔在任期间摩根士丹利基金旗下主动偏债基金的收益率为15.83%,实现了一定程度的突破。”该人士说。

看好中国资产

摩根士丹利基金发布公告称,被称为公募传奇女将的公司总经理王鸿嫔因个人原因离职。该公司于5月1日任命了总经理、首席信息官,摩根士丹利基金副总经理周文秱转任公司总经理;总经理、首席信息官王鸿嫔由于个人原因离任,周涵转任公司首席信息官。

公开资料显示,王鸿嫔于2019年起担任摩根士丹利基金总经理一职,其间她带领公司从合资公司成为摩根士丹利独资的公募基金管理人。2023年,由于公司股东和股权比例的调整,摩根士丹利基金公司名称由“摩根士丹利华鑫基金管理有限公司”正式变更为“摩根士丹利基金管理(中国)有限公司”,摩根士丹利基金由合资公募转为外资独资公募,由摩根士丹利投资管理全资控股。

资料显示,周文秱是北京大学学士,美国西北大学分子生物学博士,芝加哥大学工商管理硕士,特许金融分析师(CFA),拥有超24年的证券保险从业经验。在加入摩根士丹利基金之前,曾任美国奥本海默基金公司高级基金经理,浦银安盛基金管理有限公司副总经理兼首席投资官,海富通资产管理(香港)有限公司高级投资经理,友邦保险有限公司中国区资产管理中心资深总监,中美联泰大都会人寿保险有限公司首席投资官。周文秱兼具全球化的投资视野和本土资产管理行业经验,将为公司的长期发展提供新的动力。

摩根士丹利基金同时告知记者股东方部分最新的人事安排。近日,摩根士丹利投资管理任命黄敏女士担任新设的大中华区业务主管,体现了摩根士丹利大力推动中国投资管理业务的决心,以及更深入地进行一体化整合的积极举措。

资料显示,黄敏毕业于美国麻省理工学院,在金融业拥有超过20年的从业经验。2006年加入瑞信,先后担任全球投资银行战略部助理副总裁、亚太区投资银行战略部副总裁、中国区执行首席运营官,资产管理大中国区首席运营官,瑞信资管中国区主管和亚太主管。瑞银集团收购瑞信后,她加入瑞银,担任瑞银资产管理中国区客户服务主管。

在此前的媒体访谈中,摩根士丹利投资管理亚洲区负责人迈乐文(Michael Levin)表示,中国市场对于摩根士丹利投资管理的全球布局非常重要,“我们看好中国资产管理行业的机遇,未来会继续提供强有力的支持”。迈乐文还指出:“中国客户的需求不断变化,且愈发多元化。我们对自身的独特价值充满信心,未来会充分运用逾40年行业经验、专业的全球资产配置能力,帮助中国客户实现财务目标。在整个亚洲,摩根士丹利投资管理加大力度投资中国市场,希望能够为服务中国客户、为中国资管行业的成功作出贡献。”

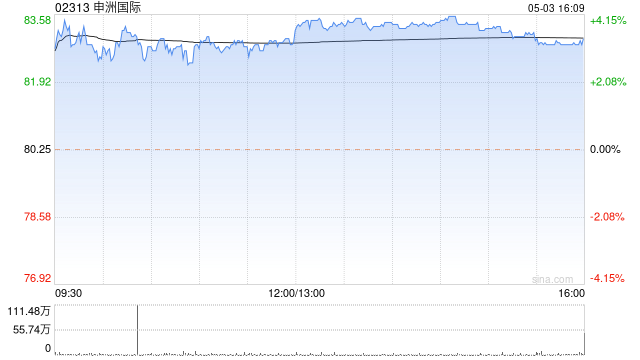

债基导致规模大起大落

Wind数据显示,2018年年末,即王鸿嫔上任之初,摩根士丹利基金资产规模为175.7亿元。虽然在2021年6月30日,摩根士丹利基金规模曾达到过425.35亿元,但截至2024年一季度末,公司资产规模仅为192.97亿元。多年以来,公司规模经过上升下降等一系列变动,最终增长幅度甚微。

根据天相投顾基金评价中心提供的数据,截至2024年一季度末,摩根士丹利基金管理股票基金、混合基金、债券基金、基金中基金(FOF)4个基金品种,共管理35只基金(仅统计主份额)。

天相投顾基金评价中心有关人士分析,从数据上来看,摩根士丹利基金规模变动主要是债券基金主导的,公司债券基金业绩前期表现较好,投资者在2021年前两个季度大幅申购,在2021年6月后走势转弱,逐渐落后于市场表现,该类型基金投资者连续11个季度赎回基金份额。

事实上,摩根士丹利基金的债券基金业绩尚可。Wind数据显示,截至5月16日,摩根士丹利基金全部债券基金年内均取得正收益。

此外,上述人士指出,不同投资者有不同的投资目标和风险偏好,如果基金管理人未能提供多样化的基金类型以满足这些需求,投资者可能会转向其他提供更多选择的基金管理人,从而限制了基金管理人规模扩张的速度。“需要注意的是,虽然拓展基金类型有助于提升市场竞争力并促进规模增长,但若基金管理人选择有针对性地投入资源发展产品线并取得较好的业绩表现,同样能够赢得投资者的信任和市场的认可。”该人士说。

外资公募积极适应本土市场

跟摩根士丹利基金债券基金业绩形成对比的是其权益类基金的业绩。Wind数据显示,截至5月16日,摩根士丹利基金36只权益类基金中,只有13只年内取得正收益,其中最高收益是大摩数字经济A份额和C份额,年内收益为21.92%和21.66%。而业绩最低者则是大摩万众创新C份额和A份额,年内收益仅为-22.39%和-22.33%。

天相投顾基金评价中心有关人士分析,从板块配置上来看,基于申万一级行业分类将所有持仓股票划分为金融、科技、消费、医药、制造、周期和其他七大板块聚类。从 2021—2023年半年报、年报披露的全部持仓数据来看,摩根士丹利基金权益类基金近三年各报告期的第一持仓板块为医药板块,而医药板块近年来表现波动较大,这或许是公司权益类基金业绩表现不佳的主要原因。

从中外合资到外商独资,摩根士丹利基金的经历和表现让人感受到外资基金公司与中国市场的磨合。对此,天相投顾基金评价中心有关人士指出,外资控股基金管理人在适应中国本土市场时,可能会遇到以下几个问题。

第一,监管环境。中国的金融监管与西方国家可能存在差异。因此,外资控股基金管理人需要加强对中国监管环境的了解和研究,确保合规经营,并通过与监管机构建立良好的沟通机制,及时了解监管政策的变化和要求。

第二,投资理念。中国和西方国家可能在投资理念、风险偏好、市场认知等方面存在一定的差异。外资控股基金管理人或难以完全理解中国市场的特殊性,导致在投资决策、产品设计和市场推广等方面出现偏差。针对这一问题,外资控股基金管理人需要深入了解中国市场的特点,加强本地化运营,包括调整投资策略、优化产品设计、改进市场推广等。在积极融入中国市场的同时,也可以与本土机构建立良好的合作关系,共同开发符合市场需求的产品和服务,进而提高市场竞争力。

第三,团队建设。外资控股基金管理人在中国市场的团队建设可能面临挑战,包括招聘和留住人才、团队凝聚力等。对此,外资控股基金管理人可以积极招聘和培养本土人才,建立具有丰富经验和专业知识的团队。此外,也可以为本土员工提供良好的职业发展机会和激励机制,提高团队凝聚力。

晨星(中国)基金研究中心高级分析师吴粤宁指出,许多外资控股基金公司拥有清晰且可复制性强的投资流程和相对成熟的组合风险管理理念,以及丰富的海外投资经验和国际视野。然而,他们能否利用这些优势成功在中国建立品牌力还需时间验证,特别是面临投资方法本地化挑战。想要在中国本地复制成功并不容易,外资控股基金公司需要深入熟悉中国市场、了解中国的金融政策和监管环境,在此基础上调整他们的投资策略和方法。

吴粤宁还指出,如何吸纳优质的本地投研人才也是外资公司需要面临的挑战。受监管限制,外资控股基金公司的海外和国内投资资源无法完全共享,需在国内找到符合投资理念、有能力执行这些策略的基金经理。“中国基金行业相对年轻,外资公司可能需要一些时间和磨合成本来找到适合的投研人才。同时,他们在人才吸引和留用上也要面对来自内资公司的激烈竞争。”吴粤宁说。

(文章来源:中国经营网)

(原标题:摩根士丹利基金高管变更 外资公募如何加速适应中国市场?)

(责任编辑:126)

发表评论