炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

7月25日晚间,特一药业发布半年度业绩报告。公告显示,公司2024年上半年营业收入约3.14亿元,同比减少41.72%;归属于上市公司股东的净利润约269万元,同比减少98.23%;扣除非经常性损益的归母净利润为61.47万元,同比减少99.59%。结合往年同期业绩表现看,2024年公司营收创2021年以来的新低,利润表现则创下历史新低。

公开资料显示,特一药业主要从事中成药品、化学制剂药品、化学原料药的研发、生产和销售。其主要产品包括止咳宝片、感冒灵颗粒、血塞通分散片、银杏叶分散片、益心舒颗粒、铝碳酸镁咀嚼片等。

其中,止咳宝片为特一药业的核心品种,为公司贡献了主要的收入来源。从既往产品销售情况看,2023年止咳宝片销量突破了10亿片,销量同比增长91%,当期产品营收占公司总营收的比重达43%,对特一药业整体业绩表现起到了显著的驱动作用,并拉动公司毛利率同比增长9.97%至74.54%。

对于业绩的跳水式下降,公司在半年报中表示,公司推进营销组织变革,对原有的组织架构和营销渠道进行优化和调整。通过营销组织变革,在药店的销售方面,公司逐步由经销商模式调整为自营+经销商的混合模式。由于营销组织变革和营销模式的调整,也涉及到销售渠道的衔接和对部分药店销售业务的交接。在这个过程中,为了保证变革的顺利推进,公司减少了核心产品止咳宝片的发货,导致毛利较高的止咳宝片销售收入同比降幅较大。

结合既往业绩表现来看,近五年间,特一药业已不止一次出现业绩跳水式下滑。长久以来,特一药业的止咳宝片主要以经销商模式进行营销,即通过经销商进入药店和诊所,在OTC渠道的销售占比超过90%。

2020年,受防控政策影响,止咳类、退烧类等“四类药”在药店的销售受到限制,公司当期营收、利润分别下降31.31%、74.48%。随着疫情形式的好转,公司业绩企稳复苏,2021年-2023年公司营收连续三年同比增长近20%,各期内归母净利润分别同比增长189.66%、40.41%、42.07%。

令人颇为不解的是,在既往销售模式仍能驱动公司业绩持续增长的背景下,特一药业为何不惜以减少出货,导致营收腰斩利润接近转亏的高昂代价推动营销组织改革?事实上,在业绩保持高增的同时,隐忧也已逐步浮现。

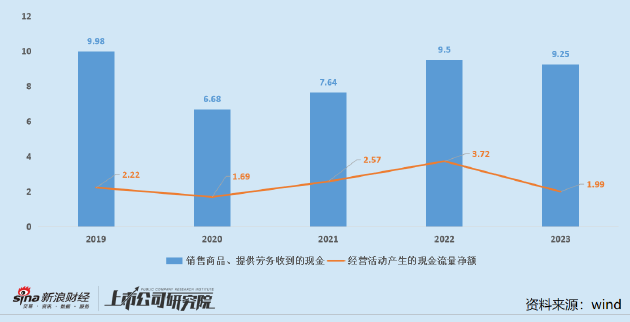

2023年,公司营收、净利润均创历史新高,但现金流表现却不增反降,公司当期销售商品、提供劳务收到的现金为9.25亿元,低于2022年及2019年。同期公司经营活动产生的现金流量净额仅1.99亿元,同比下降46.51%,近五年内仅略高于2020年疫情时期水平。

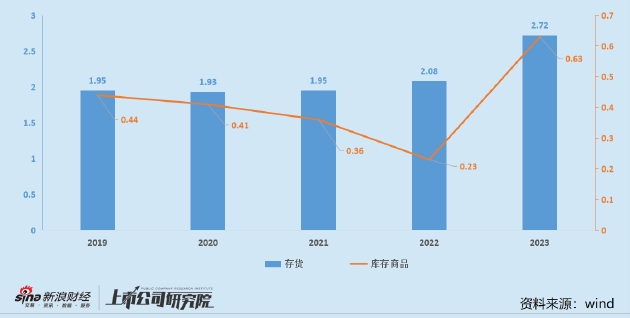

同时,2023年公司存货增长至2.72亿元,同比增长30.77%,存货增速显著高于营收增速。其中,原材料、在产品、发出商品及低值易耗品的增幅均相对较小,而库存商品则由期初的2266.83万元大幅增加至6207.9万元,同比大增173.86%。

从预收货款(合同负债)看,2023年公司预收货款大幅降低,由2022年同期的1.31亿元降至0.24亿元。其中虽然有2022年末随着新冠防控措施的调整,社会对于止咳退烧感冒类药品的需求大幅增加,部分下游客户为尽早获得公司的发货提前预付货款,导致当期基数偏高的因素,但从更长的时间跨度看,2023年公司预收货款仍为近四年的最低值。

无论从库存商品的大幅增加,预收货款的减少,还是销售商品、提供劳务收到的现金减少都指向下游经销商对于公司产品的承接能力或承接意愿有所减弱,经销商在2022年应对市场需求增加时,新增的库存消化压力或不小。因此,特一药业营销组织改革,大幅减少供货的背后或也有市场库存较高抑制经销商拿货意愿的因素。

股价方面,截止今日收盘,特一药业收跌2.05%,报收7.17元/股,与2023年末的17.13元/股高点相比股价已接近膝盖斩,目前公司总市值为36.6亿元。

发表评论