现货期权分类解析

在金融衍生品市场中,现货期权作为一种重要的金融工具,为投资者提供了多样化的风险管理手段。现货期权主要分为两大类:看涨期权和看跌期权。这两种期权类型在功能和应用上各有特点,下面我们将详细探讨它们的区别和应用场景。

看涨期权(Call Option)

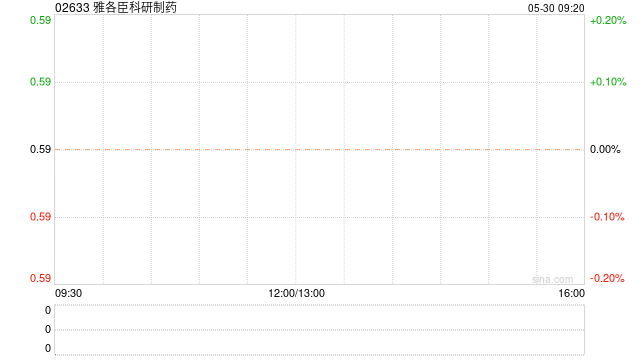

看涨期权赋予持有者在特定时间内以预定价格购买一定数量的现货的权利,而非义务。这种期权适用于预期市场价格上涨的投资者。例如,如果投资者认为某种商品的价格将上涨,他们可以购买该商品的看涨期权,以锁定较低的购买价格,从而在市场价格上涨时获利。

看跌期权(Put Option)

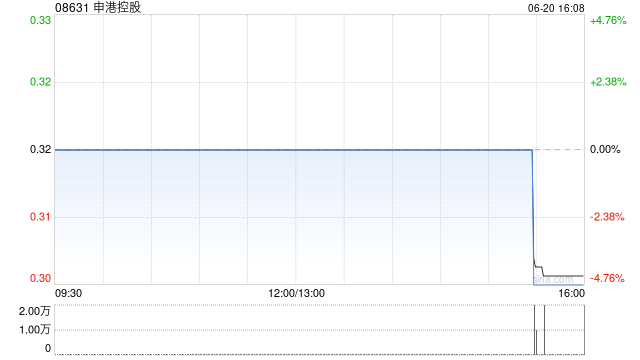

与看涨期权相反,看跌期权赋予持有者在特定时间内以预定价格出售一定数量的现货的权利。这种期权适用于预期市场价格下跌的投资者。例如,如果投资者担心某种商品的价格将下跌,他们可以购买该商品的看跌期权,以锁定较高的出售价格,从而在市场价格下跌时保护自己的投资。

为了更清晰地展示这两种期权的区别,以下是一个简单的对比表格:

期权类型 权利 适用场景 看涨期权 购买现货 预期价格上涨 看跌期权 出售现货 预期价格下跌除了基本的看涨和看跌期权外,现货期权市场还提供了多种衍生品,如期权组合策略,如期权套利、保护性买入等,这些策略结合了看涨和看跌期权的特点,为投资者提供了更复杂的风险管理工具。

在实际操作中,投资者在选择现货期权时需要考虑多种因素,包括市场预期、风险承受能力、资金流动性等。正确理解和运用现货期权,可以帮助投资者在复杂多变的市场环境中实现有效的风险控制和资产增值。

发表评论