界面新闻记者 | 张艺

光学镜头制造商宇瞳光学(300790.SZ)二季度业绩继续恢复性增长。

宇瞳光学7月15日晚公告,公司预计上半年实现归母净利润8100万元至9100万元,同比增长200.74%至237.87%。符合市场预期。

业绩增幅较高的原因之一在于去年同期基数低。在2022年上半年净利下滑40%后,2023年上半年净利又下滑约67%至2693.32万元。因此,今年上半年尽管业绩增幅高,但仍未达2021年同期的水平。

业绩增长的原因在于主营业务的增长。宇瞳光学表示,传统安防镜头、车载镜头、玻璃非球面镜片等汽车光学零部件、微单摄影等业务量增加,营业收入增长,毛利率回升。

单季来看,宇瞳光学一季度归母净利润为4026.16万元,二季度环比小幅上升,增势不明显。

“预计全年营业收入实现10-20%增长。”在此前的业绩交流会上,宇瞳光学总经理金永红如此表示。同时,公司今年一季度出货量同比增长明显,二季度同比预计增长,整体订单情况较去年同期稳步上升。

值得注意的是,车载业务目前在宇瞳光学营收占比才一成有余,不过公司已提出目标——“车载收入规模超过传统业务。”

宇瞳光学2024年上半年业绩预告

宇瞳光学营收占比超过10%的主营产品包括安防类、智能家居类和车载类三大类产品。

2024年,宇瞳光学安防行业复苏迹象较明显,传统业务保持稳定小幅增长,车载光学业务和应用光学保持较快增长。

第一大业务安防类业务是宇瞳光学的基本盘,公司处于行业龙头地位。2023年公司在安防领域出货量约占全球数量的43%。海康威视(002415.SZ)、大华股份(002236.SZ)两大客户营收占比超过40%。

不过,安防类业务的增长天花板已十分明显。2022年这一业务已出现负增长,贡献的营收占比超过75%。到2023年安防类市场需求依然整体偏弱,专业安防和泛安防产品市场竞争加剧,下半年出货量恢复增长,全年营收同比企稳,不过营收占比降至67%,此后还有继续下滑的可能。

“2024年一季度安防产品出货量增幅较大,智能家居小幅增长,可见,传统安防及泛安防行业恢复性增长的特征比较明显,但安防行业在国内发展多年,目前属于较成熟行业,行业预期稳定增长,未来持续大幅增长的预期不高。”宇瞳光学表示。

第二大业务智能家居业务占比也在萎缩,营收下降约16%,营收占比由2022年的16%降至2023年的11%。

第三大业务车载类业务已成为宇瞳光学成长最快、且被寄予厚望的新业务。2023年营收同比增长近2倍,营收占比由4%增至10%。2024年上半年,车载方向业务也成为业绩增长点。

市场空间大,是宇瞳光学将车载光学提上战略地位的主要原因。

“车载光学作为公司战略发展方向,将跟随智能驾驶应用推广而快速发展,车载光学市场容量远大于安防镜头,长期而言,目标是车载收入规模超过传统业务。” 业绩说明会时,金永红表示。

另外,从安防领域切入车载领域,宇瞳光学有自己的考量。公司认为,安防镜头与车载镜头,在供应链、智能制造、系统管理等方面可以实现共享,能充分利用现有的生态资源最大化发挥成本经营整合优势。

不过,公司车载类业务从规模到利润上均还有提升空间。

东莞市宇瞳玖洲光学有限公司(下称宇瞳玖洲)是宇瞳光学从事车载业务的子公司。据TSR研究报告,2023年宇瞳玖洲出货量占全球车载镜头出货量的4.1%,位列第5,居于舜宇光学、联创电子(002036.SZ)之后。

宇瞳玖洲近年来产品大规模应用于主流车企,订单量增长,由于汽车市场竞争激烈,毛利率有所下降,对盈利能力产生一定影响,利润增速不及预期。

“友商舜宇光学、欧菲光和联创电子,进入汽车光学领域较早,其产品有车载镜头模组及部分车载镜头,由于公司进入车载领域较友商为迟,主要客户为模组厂商,目前未涉及镜头模组的生产。”提起与友商对比,宇瞳光学高管称,公司收购玖洲后,还要从技术、规模化采购、零配件(如非球面玻璃、塑胶镜片等)、设备、客户资源等方面融合协同,实现产品全过程自制。

此外,市场还关注宇瞳光学HUD(Head-Up Display 抬头显示)、激光雷达光学件两款产品的推进情况。

对此,宇瞳光学称,HUD镜面产品目前获得定点项目30多个,量产交付项目逐渐增多。一体激光雷达转镜主要应用于高阶自动驾驶,目前市场大批量使用还存在技术方案和成本层面的不确定性因素。“HUD和激光雷达光学件获得较多项目定点,逐步释放业绩,在智能驾驶领域未来三年有望取得较高增长速度。” 金永红表示。

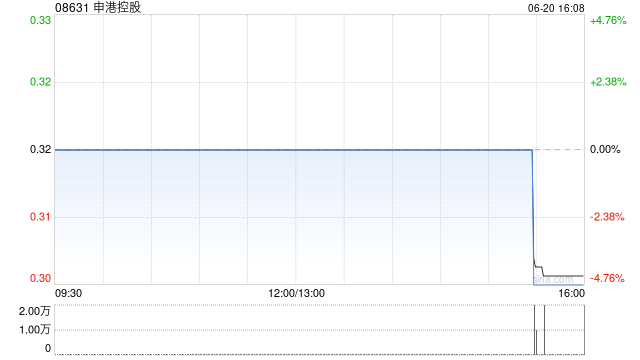

尽管业绩复苏,但二级市场上,宇瞳光学的股价未同步回暖。公司股价年内跌幅约11%,最新收盘价14.33元/股,最新市值48亿元。

发表评论