7月9日晚间,隆基绿能、通威股份和TCL中环三家光伏巨头发布业绩预亏公告,合计亏损107亿元—120亿元。对于亏损原因,三家均表示,受市场销售价格大幅下降的影响。

合计亏损超百亿元

隆基绿能预计2024年上半年实现净利润约为-48.00亿元至-55.00亿元,扣非净利润约为-48.39亿元至-55.39亿元。去年同期净利润为91.78亿元。

对于由盈转亏的原因,隆基绿能解释称,“公司加大了对光伏终端市场的产品及服务投入,实现组件销量同比增长;但受制于光伏行业整体供需错配、各环节主要产品市场销售价格大幅下降的影响,导致与上年同期相比,本报告期内增量不增收、对参股硅料企业的投资收益减少,预计计提存货减值金额45亿元到48亿元,短期盈利承压。”

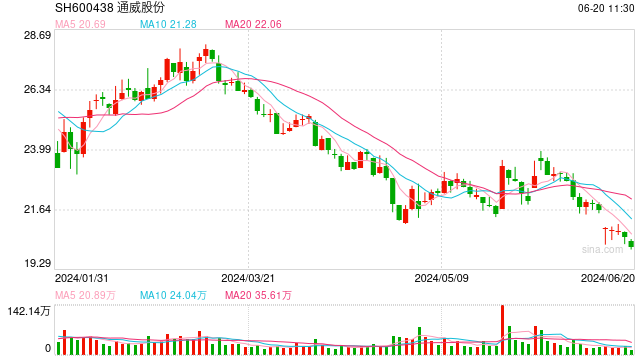

通威股份预计2024年上半年实现净利润约为-30亿元至-33亿元,扣非净利润约为-30亿元至-33亿元。与上年同期相比将出现亏损。

通威股份也解释道,产业链主要产品价格受供应集中快速增长带来的市场竞争加剧冲击,同比大幅下降。受产业链各环节市场价格全面大幅下降且持续低迷影响,上半年公司光伏业务经营产生亏损。

“公司饲料及产业链业务上半年继续保持稳健发展,效益同比增长,水产饲料在行业总体承压的背景下实现销量逆势增长。”通威股份补充道。

TCL中环称光伏产业链硅料、硅片以及电池片等主要环节产品价格下跌,至2024年第二季度,各产业环节基本处于销售价格和成本倒挂、普遍亏损甚至现金成本亏损的状态,经营业绩承压。预计2024年上半年净利润-29亿元至-32亿元,扣非净利润为-33亿元至-36亿元。

以上述三家公司披露的业绩预告加总计算,合计亏损107亿元—120亿元。

光伏行业“价格战”竞争激烈

据21世纪经济报道5日报道,协鑫科技高级副总裁胡泽义告诉记者,由于行业竞争激烈以及反垄断合规要求,企业之间几乎不可能达成一致的产能控制协议,这直接引发“价格战”。

光伏产业“内卷”的直观表现便是价格。今年上半年,国内光伏产业链各环节的价格竞争仍然激烈。

21世纪经济报道记者综合中国有色金属工业协会硅业分会、InfoLink Consulting等公开数据进行测算,今年上半年,硅料、硅片、电池片以及组件价格继续下跌。

具体而言,在硅料端,P型单晶致密料就从今年年初的5.81万元/吨降至6月底的3.46万元/吨,跌幅高达40.45%,N型棒状硅、N型颗粒硅价格分别跌幅41%、38.14%。在硅片端,P型M10单晶硅片从1.9元/片降至1.23元/片,降幅为35.26%,N型各尺寸硅片价格也从年初2.1元/片降至1.4元/片,降幅为33.33%。在电池片端,P型182mm和210mm的价格分别下降了16.67%和18.92%,N型TOPCon电池片的价格则从0.47元/W降至0.32元/W,跌幅达35.36%。而在组件端,P型182mm和210mm单晶组件价格分别下降了31.91%和13.98%,N型TOPcon 182mm双玻组件和HJT 210mm双玻组件的价格则分别下滑了35.36%和15.00%。

东吴电新于9日发布光伏中期策略报告,其中提到光伏主链供应过剩,制造端盈利承压,待出清后盈利修复。硅料2024年产出超200万吨,价格跌至3.5-4万元/吨,进入L型磨底阶段,成本盈利差距大,行业开始停产检修。硅片产能过剩,盈利进入底部区间,N型差异化+开工率分化或带来硅片厂盈利分化。电池片新技术加速渗透,TOPCon主流地位确定,但投产追赶迅速,现NP同价,期待下半年P型出清后盈利修复。组件制造端盈利承压,高端市场贡献溢价,价格战+融资限制,过剩产能加速淘汰,龙头韧性强,有望依靠新技术走出周期。

发表评论